Freelancer tips

Freelancer tips Business Cards: What They're For, Types, and Benefits

Are business cards still used? Yes, they are. So come in and find out what a business card is for and how to make one.

The annual SAT declaration is a document where you report the operations carried out during the year. This is one of the fiscal obligations that reflect the financial flow of your work as a freelancer to this entity.

Besides helping you avoid potential legal issues, being up-to-date will allow you to see the performance of your business or its economic activity. However, sometimes setbacks are inevitable, and these can cause you to make your SAT declaration out of time.

That is why today we explain what you need to know if you are delayed in your declaration and how to handle this situation effectively.

To meet your tax obligations as a freelancer in Mexico, it is essential to know the dates you have available to present your annual SAT declaration. But this will depend on the type of taxpayer you are.

Legal Entity:

If you operate under this modality, the Tax Administration Service (SAT) gives you the opportunity to declare from January 1st to April 1st, 2024.

Individual:

On the other hand, if you operate as an individual, you have until April 30th, 2024, to present your annual declaration.

You can recover your SAT certificate in case of loss.

When you submit your SAT declaration out of time, you expose yourself to various financial and legal consequences.

Firstly, you risk fines and surcharges for non-compliance, which tend to increase the longer you go without declaring. As a result, your financial situation could be affected.

Moreover, it is possible that by submitting the annual SAT declaration late, you lose certain tax benefits or deductions to which you might have been entitled.

Now, the SAT distinguishes two types of compliance:

Voluntary. Occurs when you submit your declaration before the SAT requests it voluntarily. No fines are applied.

Extemporaneous. Happens when the SAT realizes that you have not declared and asks for it via email or message. Fines are applied.

Hence, the importance of knowing how to get your CFDI and meet other tax obligations as an independent. This way you will avoid financial and legal inconveniences.

If you operate as an individual by offering your professional services as freelancers and fail to comply with the annual SAT declaration, you must face consequences.

As we mentioned, if you don't do it, the entity will penalize you, with fines and sanctions varying depending on the time and fiscal situation.

If you do not make monthly tax payments on time, you face surcharges and updates when fulfilling the obligation voluntarily. If you do not submit the corresponding declarations or comply with the established deadlines, the consequences include fiscal sanctions and legal problems.

Surcharges for omission, compensation for lack of pertinent payments, and updates are based on inflation. This is added to the pending tax debt, which increases the total amount to pay.

In short, the taxpayer who fails to meet his fiscal obligations may face two types of fines:

1. For not presenting his annual SAT declaration when he is obliged to do so.

2. For each of the fiscal obligations not fulfilled.

The non-compliance with fiscal obligations entails significant fines.

These can vary from 1,400 MXN up to 17,370 MXN.

If the declarations are made outside the deadline or do not meet the requirements, the amount can increase.

From 1,400 MXN up to 34,730 MXN.

In the case of online declarations, the penalty also varies.

These can range between 14,230 MXN and 28,490 MXN.

If you do not pay the imposed fines on the established date, you would have additional consequences, such as:

The possibility of affecting your credit history.

The registration of fiscal debts in the credit bureau, which makes it difficult to obtain new credits.

Therefore, fiscal non-compliance not only involves monetary fines but also consequences that can harm your credit history.

Making a SAT declaration out of time is not a good idea for your freelance business as you can see. To avoid these problems, you just need to make sure to present them within the period established by the entity.

For this, we recommend the following:

1. Organize your invoices before the year ends.

2. If you did not request an invoice, you have a 30-day period to request the Fiscal Vouchers (CFDI) for the month.

3. Identify deductible expenses and make sure to pay them.

4. If you are inexperienced, seek a professional to help you with accounting and freelance invoices.

5. Have the necessary documentation on hand when submitting the declaration. For example, income certificates, fee receipts, and electronic invoices.

6. Declare all your income.

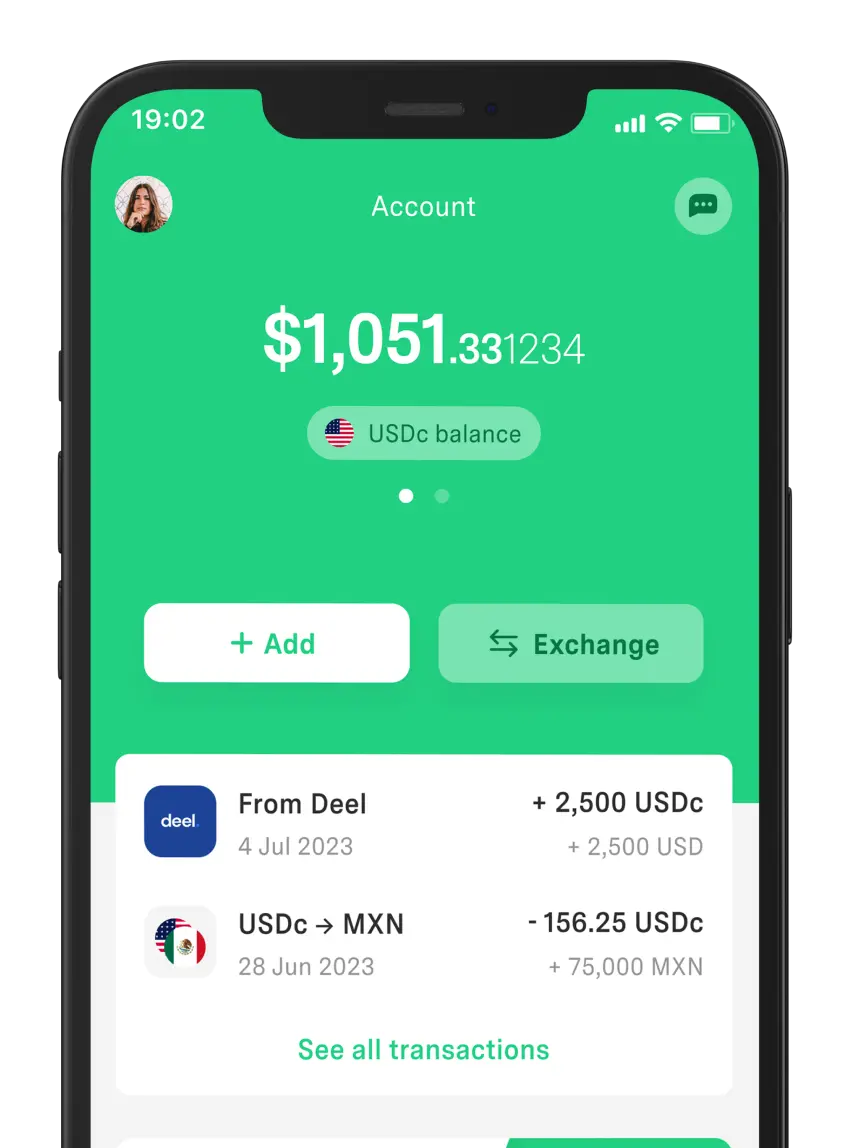

DolarApp would also be useful for your international transactions, as it allows you to receive payments in dollars at favorable exchange rates. At the same time, it could help you manage and use your money in pesos and dollars efficiently.

In Mexico, there are institutions dedicated to collecting and managing data on taxpayers' credit histories. We are talking about entities like the Credit Information Societies (SIC), which include the Credit Bureau and the Credit Circle.

And, the SAT has implemented the practice of sharing information about tax debts with these entities. Therefore, by not making the annual SAT declaration, you run the risk of obtaining a negative credit history rating.

Among its effects are:

Considerable difficulty in obtaining credits, such as mortgages.

Less favorable conditions from the bank considering a risky financial behavior. For example, higher interest rates.

In summary, keeping up to date with the annual SAT declaration is fundamental in your freelance career. Not only because you avoid possible sanctions, but also because it guarantees the financial stability of your business.

If a situation arises and you think you will make the SAT declaration out of time, take the necessary measures to regularize as soon as possible. Act responsibly and thus you will avoid possible additional complications in the future.

The world has borders. Your finances don’t have to.

Freelancer tips

Freelancer tips Are business cards still used? Yes, they are. So come in and find out what a business card is for and how to make one.

Freelancer tips

Freelancer tips Rank Math is one of the most complete SEO plugins and the main competitor to Yoast SEO. Discover how to use it, its pros, cons, pricing, and more right here.

Freelancer tips

Freelancer tips With these simple steps, we will guide you to create a timeline that will allow you to achieve your goals in a timely manner