Seu Dinheiro

Seu Dinheiro Best fintech for cross-border payments in 2026

Discover which fintech app is best for borderless transactions in 2026 with this quick comparison of total costs, speed, currencies, and methods.

Quer fazer seu dinheiro crescer com facilidade? Os fundos de investimento podem ajudar, pois têm como objetivo aumentar o seu capital sem que você precise administrar cada movimento. Além disso, é possível escolher diferentes mercados conforme o nível de risco que você está disposto a assumir.

Mas antes de investir, é importante reunir todas as informações necessárias. Por isso, abaixo explicamos o que é um fundo de investimento e como ele funciona, além dos principais aspectos a considerar, tipos de fundos, vantagens e riscos associados.

Um fundo de investimento é um instrumento financeiro que reúne o dinheiro de vários participantes (investidores) para ser administrado por uma equipe de especialistas do mercado. Esse capital é aplicado em diferentes ativos com o objetivo de gerar rendimentos de acordo com uma estratégia definida.

Os investidores podem ser pessoas físicas ou jurídicas, e a carteira de ativos pode incluir:

Títulos de renda fixa

Ações

Imóveis

Commodities

Isso depende do tipo de fundo de investimento.

Os fundos de investimento são administrados por um grupo de especialistas que tomam decisões em benefício dos participantes.

O processo começa quando os investidores aplicam dinheiro no fundo. Ao fazer isso, eles adquirem o direito a uma participação proporcional nos rendimentos — e também nos riscos.

Os gestores do fundo analisam o mercado e decidem em quais ativos financeiros investir, de acordo com a estratégia estabelecida.

Em seguida, o capital reunido de vários participantes é distribuído entre diversos ativos, buscando reduzir o risco e maximizar os ganhos.

É importante observar que o valor dessas cotas varia conforme o desempenho do fundo e as condições do mercado.

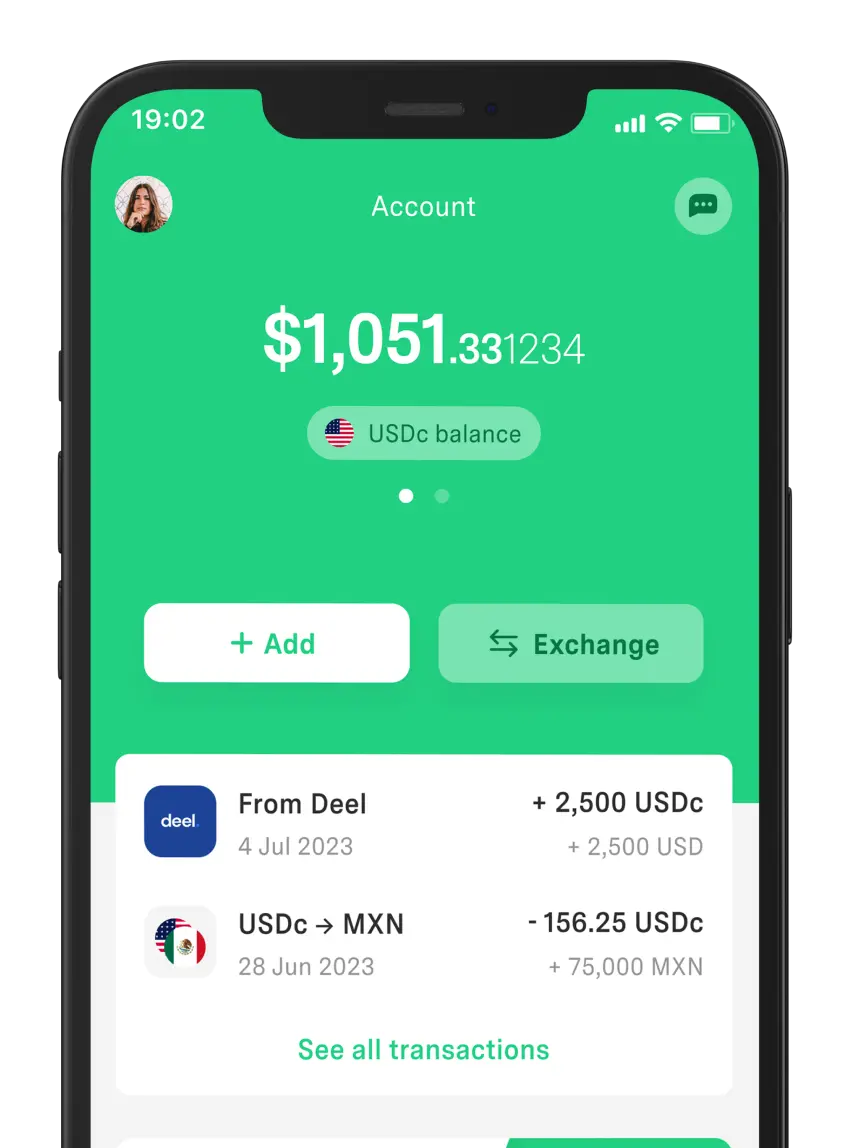

Quer proteger seu patrimônio enquanto aprende mais sobre investimentos? Experimente a DolarApp, que é uma forma simples e segura de guardar dólares digitais (USDc) ou euros digitais, enviar e receber pagamentos internacionais e acompanhar tudo direto do celular.

Sim, um fundo de investimento pode ser considerado um instrumento de poupança. Isso porque ele permite que os participantes apliquem seu dinheiro e acumulem rendimentos ao longo do tempo.

Ao fazer essas aplicações, cada investidor recebe cotas que representam sua participação proporcional dentro do fundo.

A popularidade dos fundos de investimento está na possibilidade de contar com uma gestão profissional e na diversificação de ativos, o que os torna uma opção atrativa tanto para pessoas físicas quanto jurídicas.

No Brasil, esses instrumentos podem ser classificados em diversas categorias, de acordo com a estratégia, o nível de risco e a liquidez.

A seguir, veja alguns dos mais comuns:

O capital é aplicado em títulos públicos ou privados, como Tesouro Direto e CDBs. É uma opção popular entre quem busca menor risco e estabilidade nos rendimentos.

Investem principalmente em ações de empresas listadas na bolsa de valores, como Petrobras, Vale ou Itaú. O dinheiro é usado para comprar pequenas participações nessas companhias.

Combinam diferentes tipos de ativos — como ações, títulos de renda fixa, moedas e derivativos — com o objetivo de equilibrar risco e rentabilidade. Por exemplo, o gestor pode aplicar 60% em renda fixa e 40% em ações.

Permitem diversificação e proteção contra a inflação ou incertezas econômicas, já que aplicam recursos em matérias-primas como ouro, petróleo ou metais.

Aplicam em ativos de renda fixa emitidos por empresas, como debêntures, CRIs (Certificados de Recebíveis Imobiliários) e CRAs (Certificados de Recebíveis do Agronegócio).

São fundos de investimento passivos que buscam replicar o desempenho de um índice de mercado, como o Ibovespa. Em vez de escolher ações individualmente, o gestor compra todas (ou quase todas) as que compõem o índice.

Alguns dos principais Fundos de Investimento no Brasil:

Essas instituições administram uma ampla variedade de fundos, com diferentes níveis de risco e objetivos.

Você pode comparar fundos de investimento de acordo com seu perfil e metas financeiras usando o Simulador de Fundos de Investimento da ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais).

Agora que já entendemos o que é um fundo de investimento e como ele funciona, vamos falar sobre suas vantagens:

Diversificação. Investir em vários tipos de ativos reduz o impacto negativo de possíveis perdas em um único investimento.

Gestão profissional. Os fundos são administrados por especialistas que analisam o mercado e tomam decisões estratégicas para maximizar os rendimentos.

Acessibilidade. O investidor tem acesso a mercados que, individualmente, seriam mais difíceis de operar.

Liquidez. Na maioria dos casos, é possível comprar ou vender cotas com facilidade, conforme o tipo de fundo.

Opções para diferentes perfis. Existem fundos com variados níveis de risco e estratégias de investimento.

Custos menores em comparação a investimentos individuais. Como o capital é reunido de vários investidores, os custos de transação e administração costumam ser menores do que se cada pessoa investisse de forma separada.

Reinvestimento automático. Muitos fundos permitem reinvestir os lucros ou dividendos obtidos, aumentando o potencial de rentabilidade no longo prazo.

No Brasil, os fundos de investimento são regulamentados pela Comissão de Valores Mobiliários (CVM) e supervisionados pela ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), o que garante mais transparência e segurança.

Apesar dos benefícios, os fundos de investimento também envolvem alguns riscos — uns maiores, outros menores. Em geral, é importante considerar:

O desempenho de um fundo não é garantido. Ele depende das decisões dos gestores e das condições do mercado, que podem ser imprevisíveis.

Fatores como oferta e demanda, políticas econômicas, taxas de juros e até desvalorização cambial podem afetar o resultado do investimento.

Embora reduza o risco, a diversificação também pode limitar o potencial de lucro. Por exemplo, se uma ação tiver uma valorização muito alta, seu impacto na rentabilidade total do fundo será menor, já que o capital está distribuído entre vários ativos.

Se você está pensando em investir em fundos, mas ainda não tem experiência, leve em conta os seguintes fatores:

Objetivos. Defina o que deseja alcançar com o investimento. Está guardando dinheiro para comprar um imóvel? Para a aposentadoria? Ou para uma viagem? Isso ajuda a escolher o fundo mais adequado.

Prazo. Determine em quanto tempo pretende atingir sua meta. Existem fundos de curto, médio e longo prazo — escolha aquele que se alinha ao seu objetivo.

Tolerância ao risco. Avalie o quanto está disposto a arriscar. Se busca estabilidade, opte por fundos conservadores; se busca retornos maiores e aceita mais volatilidade, prefira fundos arrojados.

Os melhores fundos de investimento são aqueles que geram bons rendimentos e se alinham com esses três pontos. No entanto, contar com a ajuda de um profissional pode ser essencial para escolher um fundo que se encaixe no seu perfil sem comprometer suas finanças.

As taxas são um dos principais fatores que diferenciam os fundos de investimento e podem impactar diretamente o retorno final.

Entre as mais comuns estão:

Taxa de administração

Taxa de performance

Taxa de entrada (carregamento)

Taxa de saída (resgate antecipado)

Taxa de custódia

Cada fundo possui custos diferentes, e nem todas essas taxas se aplicam em todos os casos. Por isso, é fundamental analisá-las com atenção antes de investir.

“Ao investir em um fundo, eu sou dono dos ativos.”

Na verdade, você compra cotas do fundo, não os ativos diretamente. Quem administra as aplicações é o gestor.

“Investir em fundos é o mesmo que comprar ações.”

São coisas diferentes. Os fundos aplicam em vários ativos para diversificar o risco, enquanto a compra de ações envolve investir em uma única empresa.

“É preciso muito dinheiro para investir.”

Falso. Muitos fundos permitem aplicações iniciais baixas, o que os torna acessíveis a diferentes perfis de investidores.

“Fundos são apenas para ações.”

Não. Há fundos que investem em renda fixa, câmbio, multimercado, crédito privado, entre outros tipos de ativos.

“Preciso ser especialista em investimentos.”

Não. Os fundos são geridos por profissionais, o que permite investir mesmo sem conhecimento técnico avançado.

Procurando uma opção de curto ou médio prazo?

Para quem deseja proteger o patrimônio, comprar dólares digitais pode ser uma alternativa.

Atualmente, é possível fazer isso de forma digital por meio de plataformas como a DolarApp, que permite abrir uma conta em dólares digitais (USDc) ou euros digitais e adicionar saldo usando uma conta bancária brasileira, com uma taxa de conversão competitiva.

Baixe o aplicativo, crie sua conta e gerencie dólares digitais diretamente na palma da sua mão.

Fontes:

Tesouro Direto - Tesouro Direto

B3 - CDBs

Petrobras - Petrobras

Vale - Vale

Itaú - Itaú

B3 - Ibovespa

Itaú Asset Management - Itaú Asset Management

BTG Pactual - BTG Pactual Asset Management

XP Investimentos - XP Investimentos

Bradesco Asset - Bradesco Asset Management (BRAM)

Santander Asset Management - Santander Asset Management

ANBIMA - ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais)

Os países têm fronteiras. Suas finanças, não mais.

Seu Dinheiro

Seu Dinheiro Discover which fintech app is best for borderless transactions in 2026 with this quick comparison of total costs, speed, currencies, and methods.

Seu Dinheiro

Seu Dinheiro A moeda mais estável do mundo conseguiu resistir a crises, à inflação e a períodos de incerteza política. Descubra qual é ela e conheça outras moedas consideradas estáveis.

Seu Dinheiro

Seu Dinheiro Investir é transformar o dinheiro que você tem hoje em um recurso mais valioso no futuro. Descubra os tipos de investimentos e como começar agora.