Your Money

Your Money Como rastrear uma transferência bancária?

Se você precisa rastrear uma transferência bancária, é possível fazer isso desde que tenha as informações necessárias, como o código de rastreamento da transferência. Aqui estão os detalhes.

Managing a credit card properly is not just about how much you spend, but also when you pay. That’s why the statement closing date and payment due date exist, although many people confuse or misunderstand these terms.

However, knowing the difference is essential, as it can mean the difference between paying interest or not.

So, keep reading to learn what the statement closing date and payment due date are on a credit card. In this article, we also explain their key differences and how to make the most of them.

The statement closing date and payment due date on a credit card work under billing cycles. These dates help you track when you need to settle your balance.

To clarify further, let’s define what they mean:

It is the end of the billing cycle for your credit card. On this date, the bank records all transactions, including purchases, payments, and any other movements made during that period. This period typically lasts 30 or 31 days.

After the closing date, the bank generates your statement, and from that moment, you have a set time frame to make your payment. Any transactions made after the closing date will appear on the next billing cycle.

For example, if you make a purchase in February and another in March, each transaction will be reflected in different billing cycles.

In simple terms, it is the last day you have to pay your outstanding balance. You are not required to pay the full amount immediately—you can choose to pay the minimum amount due or a partial payment.

However, by paying in full before the limit, you will avoid the interest rate charged by your bank. This will allow you to maintain a good credit history.

Typically, the payment due date falls 20 days after the statement closing date.

For example, if your statement closing date is the 10th of each month, your payment due date would be the 30th of the same month. However, some banks may have slight variations, so it’s always best to check your statement or confirm with your bank.

Understanding the difference between the statement closing date and payment due date can help you manage your credit card more effectively.

Here are their key differences:

Cut-off date | Date of payment | |

What Is It? | This is the day of the month on which the billing cycle closes. | This is the last day to pay the balance without generating interest. |

Frequency | Occurs once a month, approximately every 30 days. | It is usually 20 days after the cut-off date. |

Importance | Defines which purchases are included in the current statement. | Determine if you are paying on time or if interest should start to apply. |

Transaction Recording | Purchases made after this date are reflected in the next billing cycle. | Payment must be made before this date to avoid additional charges. |

Can It Be Changed? | No, it is established by the bank at the time of issuing the card. | Variable, according to the bank's policy. |

Banks like Citibanamex, for example, allow you to change your statement closing date once a year. Meanwhile, BBVA Mexico allows you to choose your payment due date when applying for a credit card.

Knowing your credit card’s statement closing date allows you to use smart strategies to maximize your benefits.

Here are some recommendations:

If you make a purchase right after the statement closing date, it will be recorded in the next billing cycle. This means you will have up to 50 days to pay off the balance without interest, depending on your payment due date.

For example, let’s use February as a reference. Suppose your statement closing date is the 10th of each month, and your payment due date is the 30th. Any purchases made between February 10 and March 10 will appear on a single statement. This means you have until March 30 to pay off the balance without incurring interest.

If I buy on the day of my cut-off date, when do I pay?

If you make a purchase right before the billing cycle closes, the payment will be due within that same cycle.

This means you will have less time to pay and reduce your interest-free period.

Instead, wait one day so that the transaction falls into the next cycle.

If you need to make a big purchase, it’s best to plan it for after your statement closing date.

That way, you can better distribute your expenses and get more time to pay without pressure.

Knowing your statement closing date can also help you organize your credit card payments.

While making the minimum payment can be helpful in emergencies, doing this regularly will increase your overall debt due to accumulated interest.

If you haven’t applied for a credit card yet, use the Condusef credit simulator. This tool helps you compare options and choose the one that best fits your financial needs.

When it comes to international purchases, getting a DolarApp card can be a more effective solution.

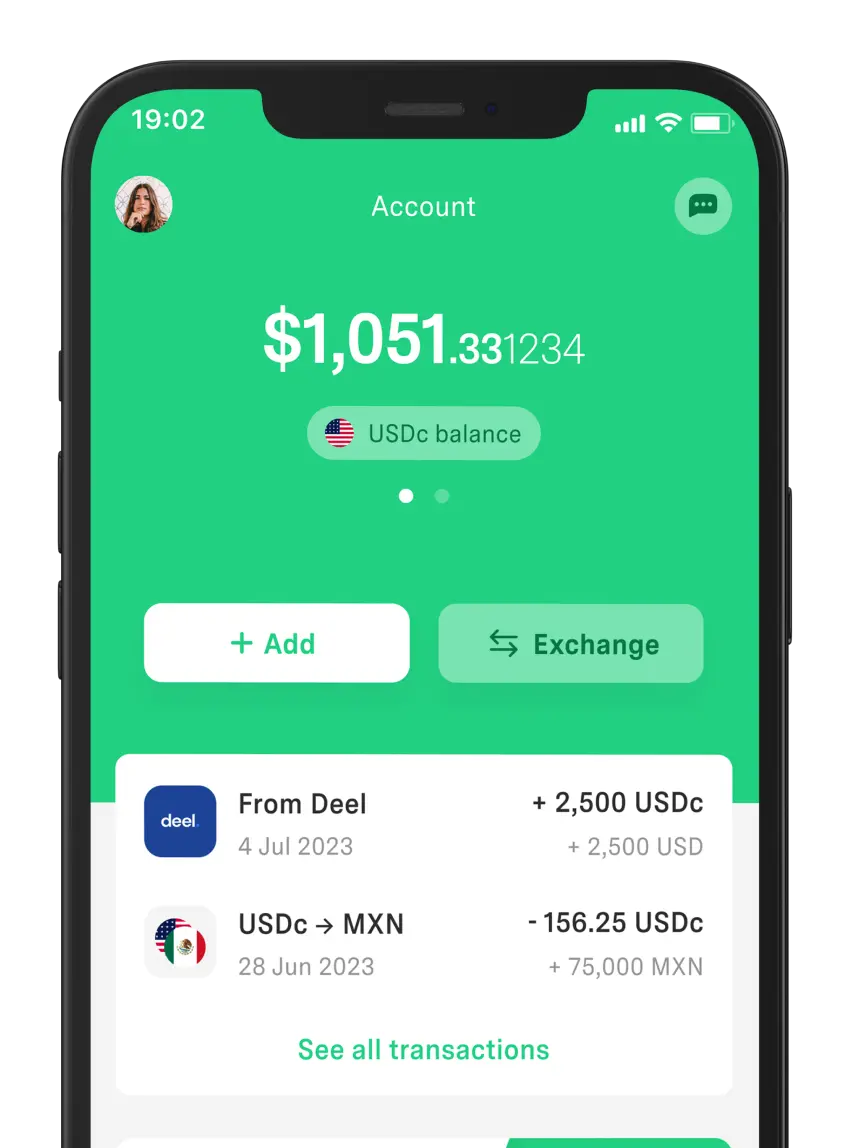

Regular international credit cards often charge foreign exchange fees. However, by getting the DolarCard prepaid card from DolarApp, you can avoid these charges.

Additionally, you can pay with digital dollars (USDc) and have better control over the value of your money. Just make sure the merchant accepts Mastercard, as it operates under this network.

On the other hand, if you need to receive international payments in a local account, you should consider how long an international transfer takes. Processing times vary depending on the method used and the financial institutions involved.

With DolarApp, you can speed up this process, as it allows you to convert USDc to pesos instantly. There are no banking delays, you get a competitive exchange rate, and you have immediate access to your funds.

The bank will charge late interest for each day of delay. You might also face additional late payment fees, and it could negatively impact your credit history, affecting future credit approvals.

Many banks allow you to pay on the next business day if the due date falls on a Saturday, Sunday, or holiday without charging interest. However, it’s best to check your bank’s website for specific details.

It is an extra charge that banks apply when you fail to pay your credit card on time. This fee covers operational and administrative costs related to collection efforts by the financial institution.

Os países têm fronteiras. Suas finanças, não mais.

Your Money

Your Money Se você precisa rastrear uma transferência bancária, é possível fazer isso desde que tenha as informações necessárias, como o código de rastreamento da transferência. Aqui estão os detalhes.

Your Money

Your Money Remittances represent vital support for many Mexican families. But do remittances pay taxes to the SAT? Here’s what the law says.

Your Money

Your Money A payment receipt is issued after purchases, transfers, or payments. Learn how to obtain a payment receipt and its uses.