Transferencia ACH vs. Wire: Cómo funcionan y cuáles son sus diferencias

¿Qué es una transferencia ACH y cómo funciona?

ACH son las siglas de “Automated Clearing House” en inglés y de “Cámara de compensación automatizada” en español.

Se trata de un método electrónico que permite mover los fondos entre cuentas bancarias estadounidenses. Una de las transferencias bancarias más usadas a nivel nacional en USA, ya que facilita los pagos recurrentes de transacciones de débito o de crédito.

¿Cómo funcionan?

A través de la red ACH, la cual recibe lotes de transacciones para después procesarla verificando y validando esa información. Luego, envía los detalles al banco receptor que acreditará o debitará la cuenta del destinatario e informa a ambas partes cuando se complete el proceso.

Una transferencia ACH ¿cuánto demora?

Aunque puede procesarse el mismo día, suele completarse hasta en 3 días hábiles. Esto depende del momento en que se inicie la transacción y las políticas específicas del banco.

¿Qué es una transferencia Wire y cómo funciona?

También conocido como Wire transfer, es otro sistema que permite los envíos electrónicos de dinero de una cuenta bancaria a otra. En este caso, pueden ser tanto a nivel nacional, por medio de la red Fedwire, como a nivel internacional, a través del código SWIFT/BIC.

¿Cómo funcionan?

Una transferencia Wire comienza cuando el emisor proporciona los detalles de la cuenta del receptor. Incluyendo, el número de cuenta y el nombre del banco.

Acto seguido, se envían los datos a través de la red SWIFT o Fedwire, y los fondos se transfieren al banco receptor. Finalmente, este último procesa la transacción y deposita el dinero en la cuenta del destinatario.

El proceso se completa en cuestión de horas cuando son locales y tardan de 3 a 5 días hábiles si se trata de una transferencia Wire internacional.

Diferencia entre transferencia Wire y transferencia ACH

Si bien ambos tipos de transferencias facilitan los envíos de fondos entre entidades bancarias, no son iguales.

Para una mejor comprensión entre transferencia ACH vs. Wire, te mostramos un cuadro comparativo:

Característica | Transferencia Wire | Transferencia ACH |

Velocidad | -Nacional: En horas. -Internacional: de 3 a 5 días laborables. | Entre un par de horas y 3 días hábiles. |

Costo | Más costosa, con precios más altos, en especial si es hacia al exterior. | Tarifas bajas o sin ningún tipo de costo. |

Uso | Para transferencias locales e internacionales. Ideal para envíos de grandes sumas de dinero. | Para transferencias nacionales y pagos frecuentes. |

Sistema | SWIFT o Fedwire. | Red ACH. |

Reversibilidad | Difícil de revertir una vez se inicia. | Puede revertirse en algunos casos dentro de un lapso. |

Proceso de Iniciación | Requiere información detallada y la validación del banco. | Más sencillo. Por lo general, se puede hacer en línea sin validaciones complejas. |

Entender estos dos métodos te permitirá optimizar tus operaciones financieras y también mantener tu flujo de efectivo en buen estado. Y estas son las principales diferencias a considerar a la hora de decidir si usar la transferencia Wire o ACH.

Aunque, elegir uno u otro va a depender de algunos factores, como la urgencia del pago, el costo y la ubicación geográfica de tus clientes.

Lo más importante es que pueda beneficiar a ambas partes.

¿Puedo hacer transferencias ACH y Wire desde México?

Las transferencias ACH están diseñadas para transacciones dentro del territorio estadounidense, y, por ende, no se pueden iniciar desde bancos mexicanos. Pero una opción similar que puedes utilizar es la “Transferencia electrónica de fondos” (TEF).

Las transferencias Wire, por otro lado, si se pueden realizar desde México, solo que se le conoce como “Sistema de Pagos Electrónicos Interbancarios” (SPEI).

También son un método común para envíos de fondos internacionales mediante el código SWIFT/BIC. Por lo que se pueden hacer desde la mayoría de los bancos mexicanos, como el BBVA, Santander, Banorte, entre otros.

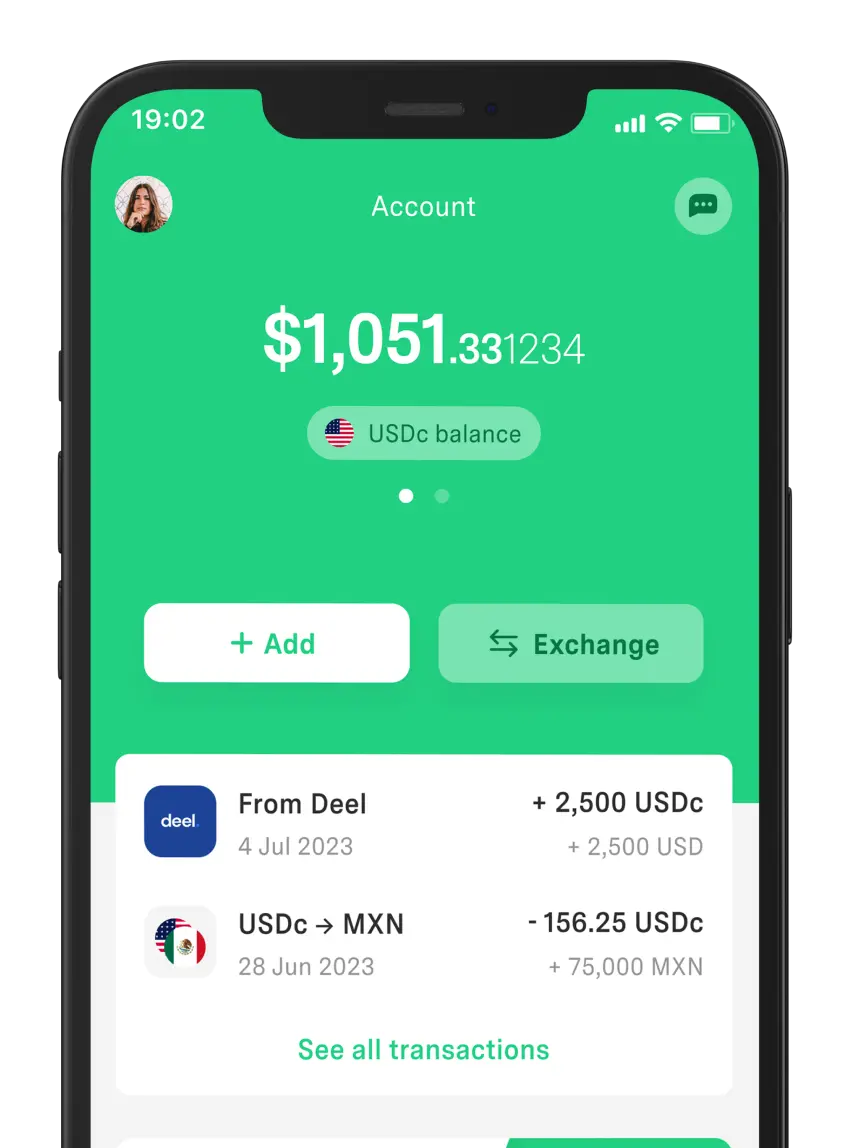

DolarApp: La solución para transferencias internacionales directas a tu banco en México

¿Necesitas recibir dinero de EE. UU. a México?

Opta por DolarApp.

Esta aplicación te permite recibir dinero del extranjero directamente a tu cuenta bancaria y de forma segura. Solo debes proporcionar al emisor tu número de cuenta o ruta para que pueda hacerte la transferencia Wire o ACH.

La opción es conveniente para recibir los pagos de tus clientes o remesas en MXN a tu cuenta asociada. De cualquier forma, si te envían en dólares, puedes hacer la conversión a pesos mexicanos al mejor tipo de cambio.

Además, su interfaz es bastante intuitiva, diseñada para simplificar los procesos sin problemas. Con tecnología avanzada que garantiza la seguridad de tus datos en todas las transacciones que realices.

Siempre obtendrás transparencia en sus tarifas y el tipo de cambio utilizado. Por tanto, sabrás exactamente cuánto recibirás y cuáles son los costos asociados.

Sin duda, una de las mejores alternativas para recibir transferencias de clientes en el extranjero.

Tu Dinero

Tu Dinero

Tu Dinero

Tu Dinero

Tu Dinero

Tu Dinero

Tu Dinero

Tu Dinero