Consejos para freelancers

Consejos para freelancers Cómo abrir una LLC desde México y facturar en dólares

¿Quieres abrir una LLC estadounidense desde México? En esta guía encontrarás los pasos básicos para hacerlo sencillo y sin complicaciones.

Ever noticed "IVA" on your receipts in Mexico? It's a tax hiding in plain sight, adding to the cost of everyday purchases.

IVA is a tax paid when conducting certain commercial transactions. For most consumers, this tax is practically everywhere, and we rarely stop to pay attention to it — it's already part of the final price of the product.

But things change significantly on the other side of the transaction. Sellers must include IVA on an invoice or receipt when processing a sale for a product or service.

This can get tricky for freelancers or remote workers, who might not know about IVA, and don’t add it to their invoices or while managing their accounting.

Understanding this tax in Mexico can improve your personal or business finances by ensuring accurate budgeting and avoiding costly mistakes.

This guide will break down everything you need to know about IVA — what it is, how it works, and why you need to know about it.

A menos que hayas vivido bajo una piedra, con toda seguridad habrás visto en las boletas de compras que hayas hecho la palabra, o mejor dicho las sílabas IVA. Este es un impuesto que se cancela al realizar ciertas transacciones comerciales. Para la mayoría de compradores, este impuesto es prácticamente omnipresente y rara vez nos detenemos a prestar atención al mismo. Para nosotros ya forma parte del precio final del producto.

Sin embargo, las cosas cambian notablemente cuando estamos del otro lado de la transacción. Cuando somos los que estamos vendiendo un producto y prestando un servicio a la hora de entregar la factura o boleta, debemos gravar este impuesto. Muchos trabajadores freelancers o remotos, no suelen estar conscientes del mismo y pueden cometer errores a la hora de facturar o de llevar su contabilidad.

Es importante conocer muy bien que es este impuesto, a que se debe, y como se debe pagar. Esto nos permitirá tener una adecuada planificación financiera que a la larga se traducirá en una mejor estabilidad para sus finanzas personales o la de su negocio. Si quiere aprender más sobre este impuesto, está en el lugar adecuado, ya que en este artículo le enseñaremos todo lo que debe saber sobre este impuesto.

Como ya hemos mencionado, el IVA es un impuesto que está gravado en todos los consumos realizados por los contribuyentes. No importa la naturaleza de los mismos, todos contribuyen al mismo ya sean personas morales o físicas. Todos los productos o servicios (con algunas excepciones) deben cancelar este valor agregado.

Al contrario de lo que se pueda pensar, las palabras valor añadido, no tienen nada que ver con el hecho de que se agregue un valor sobre el total del costo del producto. Esta definición viene del hecho de que el producto o servicio ha pasado por un proceso adicional que ha dado un valor agregado o añadido, por esta razón se le conoce de esa manera.

Este impuesto se aplica a todos los bienes y servicios. Es gravable a la ropa, la comida de los restaurantes, servicios de entretenimiento como el cine solo por mencionar algunos. Cuando se lleva a cabo una transacción por algún bien o servicio se procede a gravar este impuesto.

A diferencia de otros impuestos, como el impuesto sobre la renta (ISR), el IVA no se considera como un impuesto directo, debido a que no es aplicado de forma directa sobre la renta de los contribuyentes. En su lugar, este suele depender directamente del consumo de cada ciudadano. Es importante hacer notar que este impuesto no se considera como parte del costo del producto, si no que se grava en un porcentaje adicional sobre el precio de venta del producto o servicio.

En México, este impuesto se establece en la Ley del IVA. El cumplimiento del pago de este impuesto corre a cargo del Servicio de Administración Tributaria, conocido como el SAT. De acuerdo a lo establecido por la ley toda persona física o moral que incurra en enajenación o arrendamiento de bienes, prestación de servicios independientes o importación de bienes o servicios debe cancelar este impuesto.

Este impuesto comenzó a ser efectivo desde 1978 cuando fue establecido como ley tributaria. Dicha ley buscaba aminorar el impacto causado por la crisis económica, entrando en vigor en 1980 permaneciendo vigente desde entonces. El porcentaje gravable ha ido cambiando, disminuyendo o aumentando en diferentes épocas. Esta modificación eventual, causa que todas las personas físicas o morales deban estar al tanto del cálculo del IVA para poder mantener su contabilidad regulada y bajo control.

Una vez que hemos entendido la naturaleza de este impuesto, es hora de aprender cómo se calcula. Para el momento de escritura de este artículo, Octubre de 2023, el IVA está calculado como el 16% del valor del producto o servicio. Este porcentaje se aplica a casi todos los bienes y servicios, pero existen un par de excepciones que debemos considerar.

La primera excepción se da a las actividades que se dan en la zona fronteriza del país. En esta área el porcentaje gravable es únicamente del 8%. La otra excepción son aquellos productos que se encuentran exentos de pagar este tipo de impuestos. Los productos que no generan IVA suelen variar, y los procedimientos se actualizan mediante reformas fiscales a la ley tributaria mexicana, razón por la cual hay que prestar especial atención a estas modificaciones.

Si bien hemos dicho que desde su establecimiento la tasa ha sufrido variaciones, no es menos cierto que el 16% actual se ha mantenido fijo desde el año 2010, siendo los únicos cambios aquellos que han afectado el porcentaje en la zona fronteriza y a las actividades exentas.

Para calcular el IVA, lo primero que debes hacer es saber a que tasa debes realizar el gravamen. Si debes hacerlo a la tasa de 16%, deberás multiplicar el costo del producto por 0,16. Si te encuentras en la zona fronteriza, deberás multiplicar por 0,08.

Entonces, si compras un producto de 580 pesos y le aplicas la alícuota de 16%, la operación sería: 580 x 0,16 = 92,80 de IVA.

Para compras en la zona fronteriza, la operación sería la misma; 580 x 0,08 = 46,4 de IVA.

En caso de que esta tasa cambie en el futuro, solo debes cambiar los números decimales por la tasa.

El principal objetivo que tiene el IVA es generar ingresos para el gasto público. Mediante el cobro de impuestos a diversas actividades comerciales, se facilita el ingreso estatal, permitiendo disponer de liquidez para la inversión en diferentes planes de desarrollo para el país. De esta forma todos los ciudadanos pueden contribuir mediante el pago de este impuesto al desarrollo de la nación.

Es importante hacer notar, que en aras de facilitar el proceso tributario, estos pagos no se realizan al SAT si no que se hacen a la persona que está proveyendo un servicio o vendiendo el producto en cuestión. Este ente deberá declararlo anualmente para posteriormente hacer el pago a hacienda.

SI como freelancers, te encuentras emitiendo facturas por servicios es importante que te inscribas en el padrón de contribuyentes. De esta forma podrás realizar los cobros del IVA a las personas que contraten tus servicios y declararlos anualmente a hacienda. Recuerda que esta es una obligación de todo prestador de servicio y como autónomo no estás exento de ello.

Este tipo de impuesto tiene una historia que se remonta hacia mediados del siglo pasado, en los años posteriores a la segunda guerra mundial. Francia es el primer país que adopta este tipo de impuesto, en el año 1954, con la finalidad de hacer frente a la enorme crisis económica ocasionada por el conflicto bélico.

Para finales de la década del 60, este gravamen ya se había implementado en las principales economías europeas, además de en algunos países latinoamericanos. México, que hasta el año 1968, tenía en el impuesto sobre ingresos mercantiles, su gran apuesta, se vio forzado a buscarle sustituto debido al fracaso operativo de éste.

Luego de un largo período de adopción, el 1ero de Enero de 1980, entra en vigor el IVA dentro del territorio mexicano, iniciándo con un 10% y 6% en las zonas fronterizas. Además los alimentos estaban exentos del pago del IVA.

Esta respuesta es bastante sencilla: todos deben realizar el pago del IVA. Este pago se hace al momento de adquirir un producto o recibir algún servicio. El enajenamiento de bienes, el prestamos de servicios y la importación están normadas en la ley como obligadas al pago de impuesto. Esto es algo que debe ser acatado por todas las personas físicas y morales, que operen en cualquier área comercial que no esté exento de este pago.

Existen diversos tipos de este impuesto, veamos cuales son y en qué consiste cada uno de ellos.

El primer tipo de IVA es el acreditable. Este es el que ocurre cuando se compra un producto de contado, generando el gravamen directamente sobre el costo del producto. Caso contrario del acreditable es el IVA por acreditar. Este se da cuando se hacen compras a crédito o en diversos plazos. Cuando se ha liquidado el monto total, el IVA se convierte en acreditable para su declaración.

El siguiente tipo de IVA se conoce como trasladado. Este se da cuando un vendedor cobra el impuesto sobre el total a facturar sobre un grupo de productos. De este modo, el monto cobrado del IVA se pasa desde el vendedor hacia el comprador. Por otra parte, el IVA por trasladar se da cuando el monto del impuesto se ha hecho a plazos. Cuando la totalidad del crédito ha sido liquidada, el IVA por trasladar se convierte en IVA trasladado.

Se le conoce como Causado así al IVA que ha sido generado de manera efectiva por medio la enajenación o venta de bienes, que recae sobre el producto. Dicho con otras palabras, se trata del IVA ya aplicado y acreditable al llevar a cabo una venta, el cual puede ser considerado para devoluciones de acuerdo a ciertos parámetros.

Para realizar la declaración del IVA en México, se debe hacer una declaración mensual directamente ante el Servicio de Administración Tributaria, conocido como SAT. Esto puede hacerse en línea o puede hacerse en forma física en las taquillas receptoras.

Para realizar esta declaración mensual, es necesario tener el Registro Federal de Contribuyentes, RFC. El mismo debe estar activo y vigente. Se debe contar además con la Firma Electrónica Avanzada (FIEL) y llevar un registro de todas las operaciones realizadas durante el mes.

Para realizar la declaración del IVA en línea debes seguir los siguientes pasos:

Ingresar al portal del SAT con la FIEL.

Seleccionar la opción "Declaraciones".

Seleccionar el tipo de declaración "Impuesto al Valor Agregado".

Capturar la información de las operaciones realizadas durante el mes.

Validar la declaración.

Enviar la declaración.

Ya con esto quedará registrada tu declaración mensual.

Si por el contrario prefieres hacer la declaración de forma física, solo debes seguir estos pasos:

Descargar el formato de declaración del IVA.

Capturar la información de las operaciones realizadas durante el mes.

Firmar la declaración.

Entregar la declaración en las oficinas del SAT.

En la declaración de IVA, los contribuyentes deben informar los siguientes datos:

Ingresos gravados.

IVA cobrado a los clientes.

IVA acreditable.

IVA del periodo.

Es importante tener en cuenta que los contribuyentes que no realicen de forma oportuna su declaración, o que lo hagan de forma imprecisa, serán sujetos de multas y sanciones. El monto de la multa dependerá de diversos factores siendo el más importante la gravedad del incumplimiento.

Hay seis categorías que están exentas del pago del IVA de acuerdo a la ley, están son las siguientes:

Los actos y actividades con tasa 0%.

Las exenciones por enajenación (venta).

La prestación de servicios exentos al pago de IVA.

Exenciones de pago del IVA por arrendamiento.

La tasa 0% para exportación.

Las importaciones exentas de pago de IVA.

El IVA es un impuesto que es de crucial importancia para el desarrollo económico de la nación. Permite que cada ciudadano pueda contribuir con el ingreso estatal, para poder dar soporte al gasto público que se traduce en bienestar y avance del país.

Como freelancer, es importante que puedas realizar tus declaraciones correctamente y a tiempo para que puedas evitar sanciones que afecten el desarrollo de tu negocio. El orden financiero, traerá desarrollo y avance en tu negocio, por lo cual es imperativo que prestes atención a todos estos detalles para que no tengas problemas más adelante.

Este es un impuesto donde los consumidores finales son quienes finalmente pagan.

Ahora bien, si tienes un trabajo remoto en una empresa extranjera, estás a salvo. Pues no es obligatorio que pagues IVA si tus ganancias no se generan dentro del territorio mexicano. Sin embargo, te sugerimos investigar más detalles y comprender las reglas y regulaciones fiscales relacionadas con el IVA.

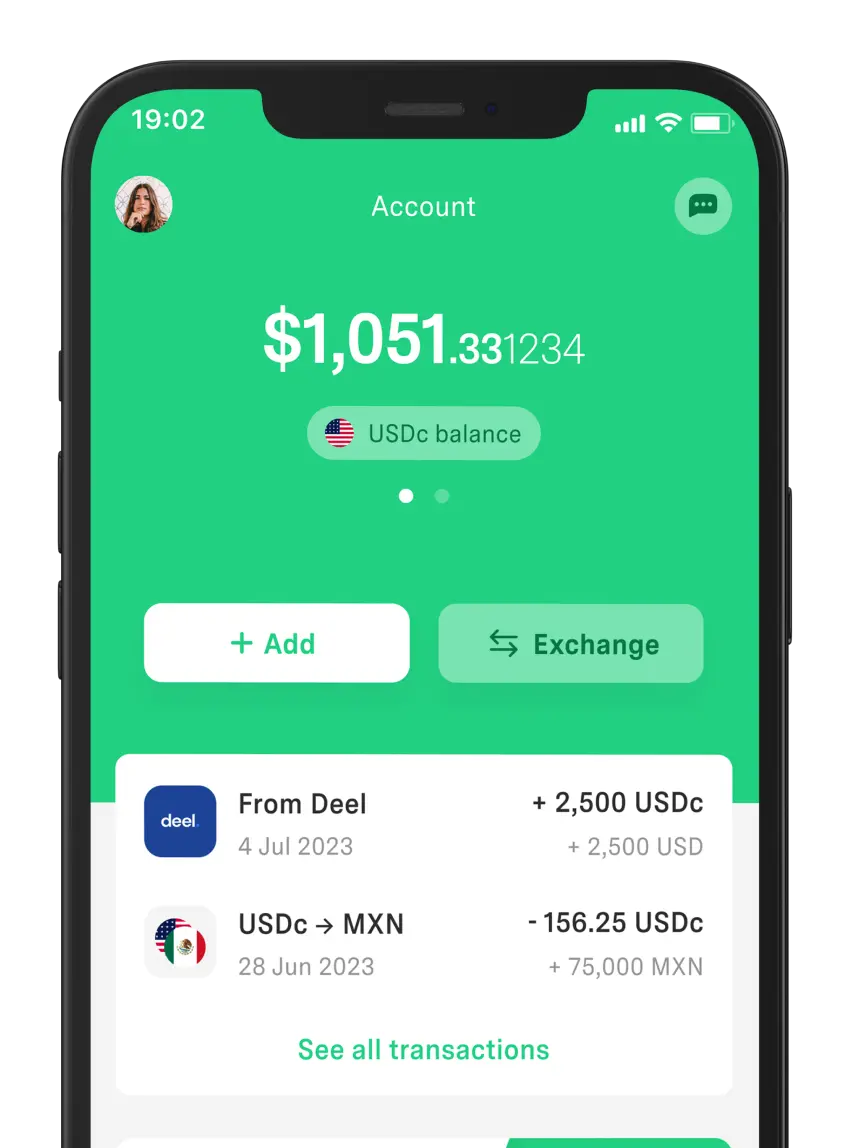

También te recomendamos utilizar DolarApp como medio de pago para cobrar en dólares o pesos. Aparte de ser seguro, es un método donde puedes ahorrar en tasas de cambio y realizar transacciones en un abrir y cerrar de ojos.

Los países tienen fronteras. Tus finanzas, ya no.

Consejos para freelancers

Consejos para freelancers ¿Quieres abrir una LLC estadounidense desde México? En esta guía encontrarás los pasos básicos para hacerlo sencillo y sin complicaciones.

Consejos para freelancers

Consejos para freelancers ¿Necesitas demostrar tus ganancias, pero no sabes por dónde empezar? En este artículo te explicamos cómo obtener comprobante de ingresos PDF.

Consejos para freelancers

Consejos para freelancers La gestión por objetivos (MBO) mejora el enfoque y el rol de cada persona dentro de la organización. Descubre cómo aplicarla en tu negocio.