Consejos para freelancers

Consejos para freelancers Notion: Qué es, para qué sirve y cómo usarlo en tu día a día

¿Quieres organizar mejor tu vida y trabajo? Notion puede ayudarte a potenciar tu productividad. Entra y descubre qué es este software y para qué sirve.

Una de las ventajas de ser trabajador autónomo es que eres tu propio jefe, pero esto conlleva una serie de responsabilidades. Esto incluye rendir cuentas ante el SAT tras registrarte en uno de sus regímenes fiscales. Así que, si estás pensando en hacerlo, debes saber primero qué impuestos paga un freelance en México y cuáles gastos aplican para ser deducibles.

Ese será el tema de hoy.

Seremos tu guía en cuanto a los tipos de gastos que puedes deducir como freelance, declaración de impuestos y los regímenes. Al final te brindamos unos tips para llevar una mejor gestión fiscal.

Como autónomo en México, tienes el deber de cumplir con varias obligaciones fiscales una vez te conviertes en un freelance SAT. Es decir, luego de inscribirte a un régimen fiscal dentro del Servicio de Administración Tributaria.

Lo que nos lleva a la pregunta, ¿qué impuestos paga un freelance en México?

Esto depende del régimen al que pertenezcas, tus ingresos y las deducciones que puedes hacer. Sin embargo, estos son los principales:

El IVA aplica a la mayoría de los servicios que ofrezcas como independiente. Por lo general, es del 16%, aunque la tasa varía de acuerdo al lugar donde estés.

Este porcentaje es lo que declararás ante el SAT. Por eso conviene cobrarlo al cliente al prestar tus servicios e incluirlo en tu facturación freelance.

Esta tasa grava los ingresos que obtienes como autónomo, y en función de tu nivel de ganancias, desde un 1.92% hasta un 35%.

Lo ideal es que uses una calculadora de impuestos freelance para hacer un cálculo mensual del ISR. Posteriormente, deberás realizar una declaración anual para ajustar tu situación fiscal.

Hay ciertos gastos que puede deducir un freelance en la declaración de impuestos. Siempre y cuando estos se relacionen con tus actividades profesionales y se facturen de forma correcta.

Aquí los dos tipos de deducciones principales:

Generales. Son los gastos asociados directamente con la actividad económica que desempeñas. Además, puedes aplicarlos en tus declaraciones mensuales o bimestrales, según el régimen fiscal bajo el que estés registrado.

Personales. Son los gastos que cualquier contribuyente puede restar de sus ingresos, pero solo en la declaración anual. A excepción de aquellos dentro del régimen RESICO y RIF, ya que estos tienen reglas y beneficios fiscales diferentes.

Por ejemplo, si eres desarrollador web y compras un software, computador y otros insumos vinculados con tu trabajo, podrías deducirlos de tu declaración. Lo que no es posible descontar son los gastos personales, como unas vacaciones.

Si te inscribes bajo el régimen de persona física con actividad empresarial, puedes deducir cualquier gasto que sea necesario para tu labor. Pero ten en cuenta que, deben facturarse de la forma correcta y pagarse mediante tarjeta, cheque o transferencia.

Gastos personales que puede deducir un freelance de acuerdo con el SAT:

Como freelancer o trabajador en general, tienes derecho a reducir los gastos que tengan que ver con la salud. Esto, si la factura la emite un profesional acreditado por las autoridades competentes, con documentación legítima.

De ser así, deberás solicitar que se refleje el monto por el servicio médico recibido, ya sea que hayas asistido a un hospital o clínica.

También se incluyen en los gastos que puede deducir un freelance lo siguiente:

Estudios clínicos.

Prótesis.

Compra o alquiler de aparatos de rehabilitación.

Gastos hospitalarios.

Medicamentos.

Primas de seguro de gastos médicos, etc.

Este tipo de deducciones aplican para ti, y también para tus padres, cónyuge, hijos, nietos y abuelos. Incluso los gastos funerarios de estos familiares pueden deducirse.

Lo más importante es que tengas la factura correspondiente al servicio.

Si pagas la educación de tus hijos, hermanos o sobrinos, puedes incluirlos en tu declaración de impuestos.

Para validar estos gastos, la institución educativa ha de estar acreditada por la Secretaría de Educación Pública (SEP). Lo bueno es que abarca desde preescolar hasta bachillerato.

De igual forma, debes tener a la mano los comprobantes de pago a fin de justificar los gastos en las deducciones. Aunque tienes que estar atento al límite anual que se puede deducir, puesto que varía según el nivel educativo:

Preescolar: 14,200 MXN.

Primaria: 12,900 MXN.

Secundaria: 19,900 MXN.

Profesional técnico: 17,100 MXN.

Bachillerato o su equivalente: 24,500 MXN.

Cabe señalar que, las cuotas de inscripción o reinscripción no se consideran deducibles. Mientras que el transporte escolar puede serlo, solo si es obligatorio en la institución.

Cuando se trata de un crédito hipotecario, lo que puede deducir un freelance son los intereses reales pagados durante el año. Mismos que deberán costearse en una entidad que pertenezca al sistema financiero mexicano.

Además, no debe exceder las 750,000 unidades de inversión (UDIS) para que sea admisible.

Hay otros gastos que puede deducir un freelance, siempre que se relacione con el ejercicio de la profesión, tales como:

Papelería.

Material de oficina.

Combustible.

Transporte.

Capacitación.

Reparaciones en tu oficina

Servicios básicos como electricidad e internet, y el alquiler de un espacio de trabajo.

También tienes la posibilidad de restar las aportaciones voluntarias a un plan de retiro en AFORE. Incluso si no cotizas para el IMSS o ISSSTE.

Es importante recordar que solo se pueden deducir aquellos gastos que estén facturados a tu nombre y pagados mediante medios electrónicos. Si lo haces en efectivo, no aplicarán y podrías, incluso, ser sancionado si lo intentas.

El régimen fiscal ideal para un autónomo en México tiende a depender de 3 factores principales: tus ganancias, actividades profesionales y gastos.

Para que tengas una idea de cuál se ajusta mejor, a continuación detallamos los más básicos:

1. Persona física con actividad empresarial o profesional. Se ajusta a quienes obtienen ingresos de servicios profesionales o actividades comerciales. Incluyendo a doctores, abogados, diseñadores gráficos, ingenieros, contadores, etc.

2. Régimen Simplificado de Confianza (RESICO). Dirigido a personas físicas con ingresos menores a 3.5 millones de pesos anuales. Adecuado para quienes se dediquen a actividades empresariales, profesionales o al arrendamiento de bienes. Por ejemplo, restaurantes y cafeterías, talleres mecánicos, arrendadores, minisupermercados, etc.

3. Régimen de plataformas digitales. Para independientes que ganan a través de plataformas como Amazon, Uber o Airbnb. Donde, si tus ingresos no superan los 300 mil pesos anuales, retendrán tus impuestos, facilitando el pago.

Ser freelancer implica tener el control total de tu negocio, ya sea que tengas una pequeña o mediana empresa. Parte de tu trabajo es manejar tus obligaciones fiscales de la forma correcta. Esto quizás no sea tarea fácil, por eso queremos brindarte algunos consejos:

Existen diferentes regímenes, los cuales varían en cuanto a obligaciones y beneficios fiscales. Asegúrate de entender cada uno de ellos a fin de averiguar cuál es el más conveniente para tu situación.

No te guíes de otros autónomos, tienes que optar por un régimen fiscal adecuado para tu actividad profesional y nivel de ingresos.

Llevar un control detallado de todo el dinero que recibes y usas, es fundamental. No solo para realizar tus deducciones del modo que es, también te será útil para preparar tus declaraciones mensuales y anuales con precisión.

Además, esto evitará errores que puedan costarte multas.

Ya sabes qué impuestos paga un freelance en México, así que procura pagarlos dentro de los plazos establecidos.

De cumplirlos, estarás al día y en regla con el SAT, lo que, por supuesto, evitará posibles problemas cuando presentes tu declaración anual.

Si eres nuevo en esto, y tienes dudas respecto a lo que debe hacer un freelance para la declaración de impuestos, busca ayuda. Puede ser un contador o un asesor acreditado que responda tus preguntas y sea capaz de optimizar tu situación fiscal.

Aparte de que te ayudará a cumplir con las leyes tributarias, podrías necesitarlo para llevar tu contabilidad freelance.

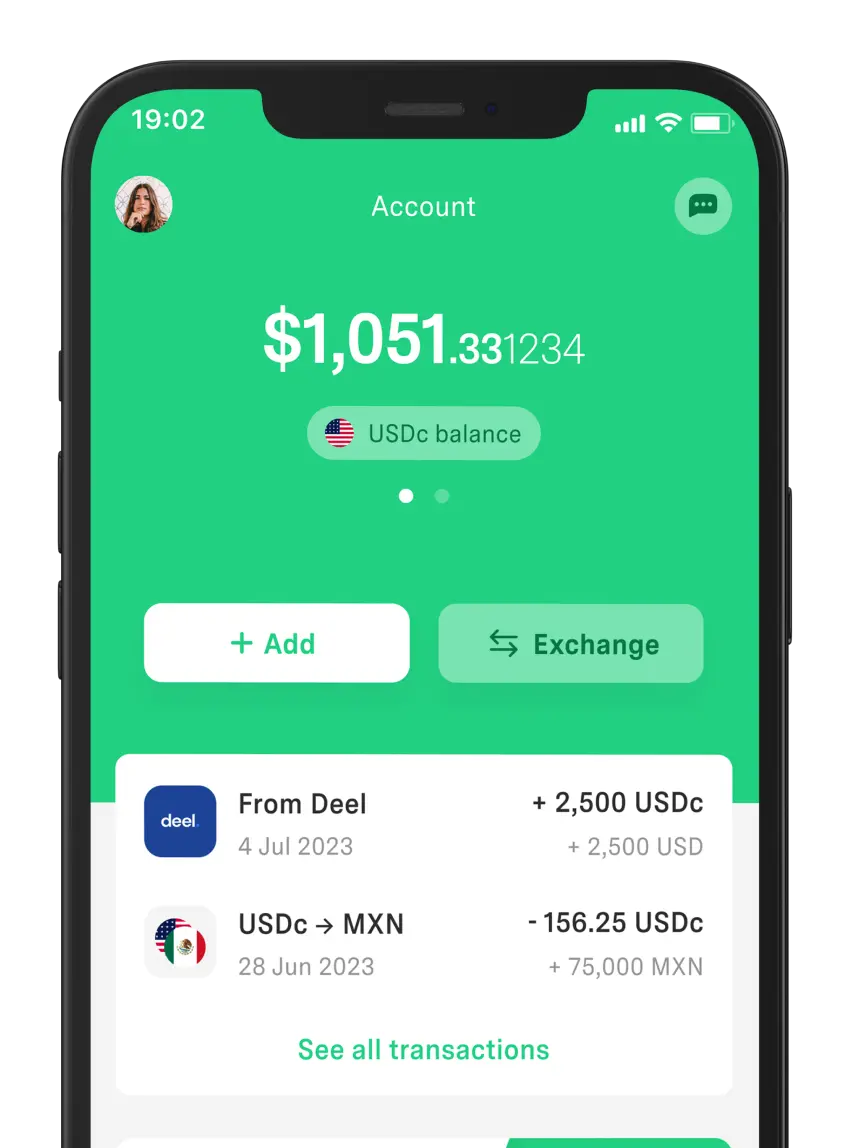

Contratar a un contador o asesor fiscal es una excelente decisión para cualquier autónomo. Y si quieres ahorrar en comisiones a la hora de pagar por estos servicios, DolarApp es el aliado ideal.

No importa si te cobran en pesos o dólares, sus tarifas de cambio no afectarán para nada a tu bolsillo.

Como trabajador independiente siempre tendrás gastos, pero si te registras ante el SAT, tienes que cumplir con las obligaciones fiscales reglamentarias. Pero antes debes saber qué impuestos paga un freelance en México.

Una vez lo tengas claro, podrás reducir tu carga tributaria. Una tarea que no tiene por qué ser tan complicada si manejas bien tus deducciones. Es decir, si registras todo el dinero que entra y sale, eliges el régimen más apropiado para ti y pagas puntualmente tus impuestos.

Aprovechar las deducciones disponibles, como los gastos personales o los relacionados con tu profesión, te ayudará también. Así que, asesórate con un profesional en caso de dudas o preguntas si estás pensando en registrarte en un régimen del SAT.

No olvides usar herramientas como DolarApp para gestionar tus finanzas.

Con una buena planificación y el apoyo adecuado, podrás mantener tu negocio en regla y enfocarte en su crecimiento.

Los países tienen fronteras. Tus finanzas, ya no.

Consejos para freelancers

Consejos para freelancers ¿Quieres organizar mejor tu vida y trabajo? Notion puede ayudarte a potenciar tu productividad. Entra y descubre qué es este software y para qué sirve.

Consejos para freelancers

Consejos para freelancers ¿Caos en tus proyectos? Aprende cómo Trello puede ayudarte a organizar tareas y mejorar tu productividad.

Consejos para freelancers

Consejos para freelancers ClickUp puede hacer que cualquier freelance sea más productivo. Descubre qué es, cómo funciona y las ventajas que te ofrece esta herramienta.