Consejos para freelancers

Consejos para freelancers Zoom: Qué es, cómo funciona y sus principales características

Zoom es una opción ideal tanto en el ámbito profesional como personal. Descubre cuáles son las características de Zoom y cómo instalarla en tu equipo.

Si has trabajado duro este año y tus ganancias como freelancer o trabajador independiente han subido significativamente, es un motivo de satisfacción profesional. Así mismo, no puedes ignorar la famosa “declaración de renta”, lo cual puede ser un dolor de cabeza: ¿tengo que declarar? ¿Cómo deducir en la declaración de renta? ¿Cómo puedo aprovechar mis gastos para reducir el pago de impuestos?

Este artículo te ofrece una guía clara para responder a esas preguntas y ayudarte a deducir de forma efectiva en tu declaración de renta, optimizando tus ingresos. Conocerás los detalles de los gastos deducibles, los regímenes tributarios más convenientes y los consejos clave que harán de tu próxima declaración un proceso mucho más breve.

Imagina que, al final del año, después de días de arduo trabajo, te encuentras con una noticia sobre la importancia de declarar renta en tu país y resulta que esta tarea la habías pasado por alto.

Enfrentarse a esta obligación puede generar frustración, especialmente si no sabes si tienes que declarar o cómo hacerlo correctamente.

Para ayudarte a evitar estos contratiempos, la DIAN ha establecido ciertos topes. Si cumples alguno de ellos, sabrás que en 2025 deberás declarar renta por tus ingresos de 2024:

Si tus ingresos anuales fueron iguales o superiores a $65.891.000.

Si el valor total de tus bienes es igual o mayor a $211.792.000.

Si tus compras y consumos anuales alcanzaron o superaron los $65.891.000.

Si tus compras con tarjeta de crédito superaron los $65.891.000.

Si tus consignaciones o transferencias bancarias fueron iguales o superiores a $65.891.000.

Cumplir con alguno de estos puntos implica que es momento de organizar tu contabilidad para cumplir con la declaración de renta.

La declaración de renta es fundamental para evitar multas y demostrar tus ingresos de manera transparente.

No sea que te incriminen por alguna actividad ilegal cuando en verdad estás trabajando de manera honesta.

Esto implica demostrarle al estado colombiano, con tus facturas en mano, de dónde vienen todos tus ingresos.

Además, es importante que aproveches todas las deducciones o descuentos posibles si quieres evitar pagar altos valores en la retención en la fuente.

Cada freelancer o trabajador independiente en Colombia enfrenta ciertos impuestos, los cuales varían según su régimen tributario y las actividades que realicen.

Esto es especialmente relevante cuando tus ingresos comienzan a crecer y deseas evitar problemas legales o cargas impositivas inesperadas.

Si los servicios que ofreces están gravados con IVA, deberás cobrarlo a tus clientes y reportarlo a la DIAN. Esto depende del régimen tributario al que pertenezcas (los cuales explicaremos más adelante) y del tipo de servicios que prestas.

El Impuesto sobre la Renta es el tributo que los freelancers, trabajadores independientes y empresas deben pagar sobre los ingresos obtenidos en un año.

Este impuesto se aplica a las ganancias generadas por actividades como servicios prestados, honorarios, alquileres, entre otros.

Imagina que, al igual que contribuyes a tu ahorro personal, el pago de este impuesto es una “contribución” a la sociedad: con los fondos recaudados, el Estado financia proyectos, servicios y programas que benefician a toda la población.

El impuesto se basa en la diferencia entre tus ingresos y los gastos que puedes justificar para generar esos ingresos.

Es decir, grava lo que realmente aumenta tu patrimonio en el año. Así, quienes están comenzando a declarar o explorar sus obligaciones fiscales entenderán que este impuesto no solo permite “darle orden” a tus finanzas, sino que también cumple con un rol social.

Además del impuesto sobre la renta, debes realizar aportes a salud y pensión (16% para salud y 12,5% para pensión sobre tus ingresos declarados).

Estos aportes son fundamentales no solo para cumplir con la ley, sino también para garantizar tu bienestar y futuro.

Saber cuáles son los gastos deducibles en Colombia es esencial para reducir tu carga fiscal.

Imagina que estos gastos funcionan como “escudos” que protegen una parte de tus ingresos del pago de impuestos.

A continuación, explicaremos más a fondo algunos de los gastos deducibles de renta para freelancers en Colombia, y cómo puedes aprovecharlos.

Este tipo de deducción puede aplicarse a dependientes económicos, como hijos menores de edad, padres o cónyuges que dependen de ti económicamente.

La legislación colombiana, en el artículo 1.2.4.1.18. del Decreto 1625 de 2016, establece que puedes deducir hasta el 10% de tus ingresos brutos por dependientes, con un tope de 32 Unidades de Valor Tributario (UVT) mensuales (384 UVT anuales, equivalentes a aproximadamente $16.286.208 en 2023).

Existen diferentes casos para esta deducción:

Hijos menores de 18 años: Puedes incluir los gastos de manutención y educación básica.

Hijos entre 18 y 23 años: Incluye gastos universitarios y de manutención si dependen de ti.

Cónyuge o compañero permanente: Si no tiene ingresos o sus ingresos son menores a 260 UVT, puedes deducir sus gastos siempre que exista una certificación de contador o de Medicina Legal en casos de dependencia física o psicológica.

Padres y hermanos: Esta deducción aplica si los padres o hermanos tienen ingresos menores a 260 UVT o son dependientes debido a razones de salud.

Esta deducción es un alivio importante para quienes asumen gastos familiares significativos, y facilita equilibrar tus responsabilidades fiscales y familiares.

Si has adquirido un crédito hipotecario para vivienda, los intereses de este préstamo pueden deducirse hasta un máximo de 1200 UVT por año.

Esto ayuda a reducir el impacto fiscal de aquellos que invierten en su hogar.

Gastos de exámenes médicos, hospitalizaciones y pagos adicionales de medicina prepagada son deducibles hasta un tope de 16 UVT mensuales.

Estos gastos aplican siempre que el contribuyente los haya pagado durante el año gravable.

El 50% de lo que pagues en el Gravamen a los Movimientos Financieros es deducible.

Este beneficio permite recuperar una parte del impuesto 4x1000 que afecta a la mayoría de los colombianos.

Las donaciones que realices a entidades sin ánimo de lucro que estén registradas bajo el régimen especial también son deducibles.

Puedes aplicar esta deducción por el 25% del valor donado, lo cual representa una forma de optimizar tu carga fiscal y aportar a una causa social.

Si has solicitado un crédito con el Icetex, los intereses que pagues pueden ser deducibles hasta 100 UVT, lo que representa una ayuda significativa para quienes estudian o financian la educación de sus hijos.

Realizar aportes voluntarios a la pensión es una estrategia fiscalmente beneficiosa.

La normativa de la DIAN permite que los aportes voluntarios que hagas a fondos de pensiones de jubilación o invalidez (e incluso los realizados por un empleador, en caso de tener uno) no se consideren parte de la base para aplicar la retención en la fuente, es decir, no se suman a los ingresos gravables sobre los que pagas impuestos.

Sin embargo, este beneficio tiene un límite: la suma de los aportes obligatorios y voluntarios no puede exceder el 30% de tus ingresos laborales o tributarios anuales.

Para los freelancers, elegir el régimen tributario adecuado es esencial para optimizar sus finanzas. En Colombia, existen tres regímenes tributarios: Común, Simplificado y Especial.

Este régimen aplica a personas jurídicas y personas naturales, ya sean pymes o empresas grandes, que no cumplan con los requisitos del régimen simplificado.

Aquellos en el régimen común deben facturar, recaudar y declarar el IVA, lo que añade una carga administrativa considerable.

Este régimen es ideal para freelancers y pequeños comerciantes.

Bajo el régimen simplificado, no estás obligado a cobrar ni declarar IVA si cumples ciertos requisitos de ingresos y actividades.

Este es el régimen preferido para muchos independientes en Colombia, ya que evita la complejidad del IVA y reduce costos administrativos.

Para pertenecer a este régimen, debes cumplir con ciertas condiciones:

No tener ingresos anuales superiores a $124.624.500 (según la actualización de UVT).

No tener más de un establecimiento de comercio.

No celebrar contratos anuales que excedan los 3.500 UVT.

Este régimen es exclusivo para entidades sin ánimo de lucro y cooperativas. Ofrece beneficios fiscales y exenciones de ciertos impuestos, pero no aplica a freelancers o trabajadores independientes.

Elegir el régimen correcto puede ser la diferencia entre una carga tributaria optimizada o enfrentar complicaciones innecesarias.

Si bien la contabilidad y los impuestos pueden parecer una carga, conocer ciertas prácticas puede simplificar tus finanzas y reducir tu carga fiscal.

Busca asesoría profesional

Contratar a un contador es una de las mejores inversiones para un trabajador, empresa o freelance, especialmente si tus ingresos han crecido considerablemente.

Un asesor fiscal puede ayudarte a maximizar tus deducciones y organizar tu declaración correctamente.

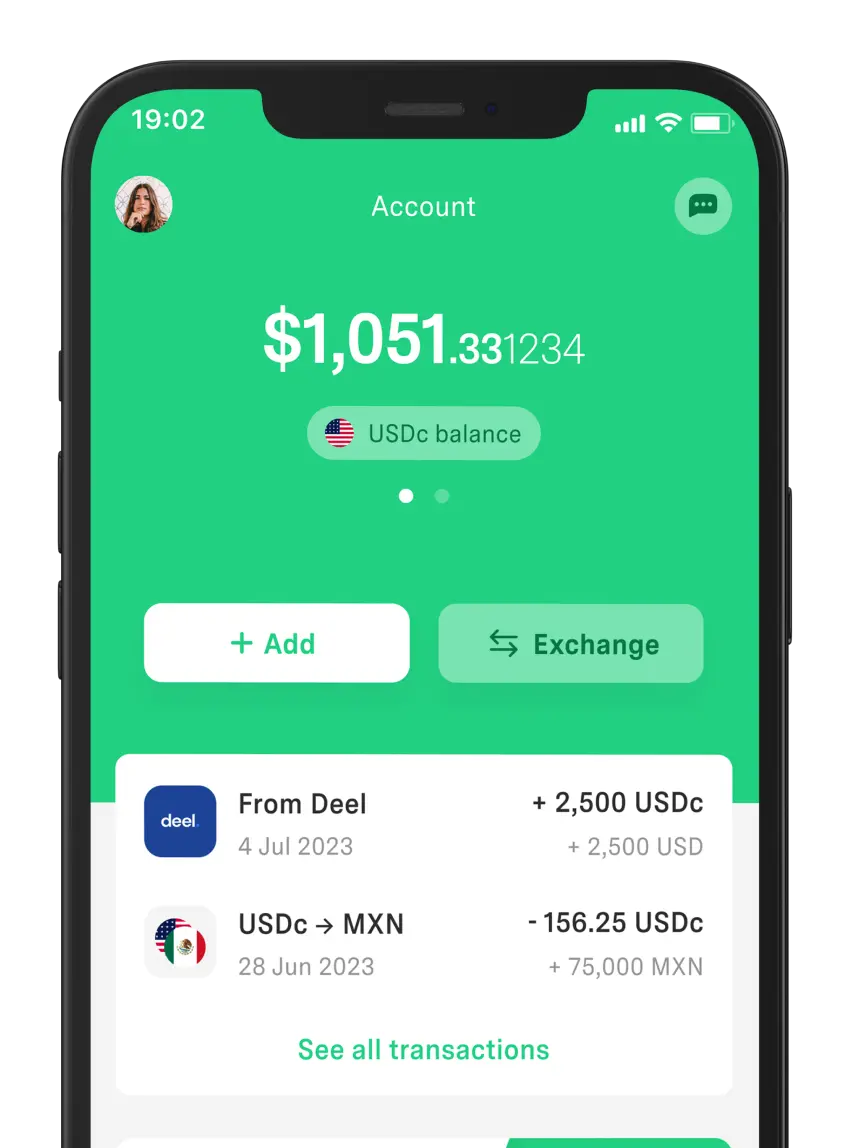

Y si deseas evitar comisiones altas al pagar por estos servicios, puedes utilizar DolarApp, que ofrece opciones de pago en pesos o dólares con tasas de cambio favorables.

Mantén un registro organizado de ingresos y egresos

Llevar un control detallado de ingresos y egresos es vital para deducir correctamente y evitar errores que puedan resultar en multas.

Organizar tus gastos, facturas y soportes de deducción te permite gestionar tus finanzas de manera eficaz.

Paga tus impuestos puntualmente (incluye seguridad social)

Estar al día con tus impuestos y seguridad social es esencial para evitar sanciones y mantener una relación positiva con la DIAN.

Recuerda que la declaración de renta se realiza entre agosto y octubre de cada año.

Aporta a cuentas de AFC

Las cuentas AFC ofrecen beneficios tributarios si ahorras para adquirir vivienda.

Estos ahorros están exentos de impuestos hasta ciertos límites, lo que representa un alivio fiscal.

Declarar renta como freelancer puede parecer complicado, pero con una planificación adecuada, es posible optimizar tu situación fiscal y reducir costos.

Ya sabes cómo deducir en la declaración de la renta, ahora es recomendable utilizar herramientas como DolarApp para hacerte más fácil la gestión de tus finanzas en pesos o dólares sin incurrir en altas comisiones de cambio.

Los países tienen fronteras. Tus finanzas, ya no.

Consejos para freelancers

Consejos para freelancers Zoom es una opción ideal tanto en el ámbito profesional como personal. Descubre cuáles son las características de Zoom y cómo instalarla en tu equipo.

Consejos para freelancers

Consejos para freelancers Un resumen ejecutivo bien hecho concentra lo más importante de un documento para que se entienda en minutos. Estos son los pasos para hacerlo.

Consejos para freelancers

Consejos para freelancers Dentro del marketing de contenidos, el blog sigue siendo clave para posicionarse y generar confianza. Descubre 8 de sus beneficios principales aquí.