Calcular sueldo bruto a neto puede impactar en el ingreso real disponible de forma significativa, ya sea para gastos, ahorros e inversiones. Además, prever y gestionar tus propios impuestos y aportes es fundamental si eres trabajador independiente.

De hecho, es una tarea que le compete a todos los trabajadores en general, ya que permite controlar mejor las finanzas.

Así que, si quieres tener una visión clara de tus ganancias, es vital entender qué significa cada uno de estos términos y cómo calcularlos.

Tabla de Contenidos

- Sueldo bruto y el sueldo neto: Definiciones

- Diferencias entre el sueldo bruto y sueldo neto

- Cómo calcular tu ingreso neto desde el sueldo bruto

- Elementos

- Retenciones y deducciones

- Sueldo bruto a neto: Cómo calcular deducciones y aportes al IMSS

- Enfermedades y maternidad

- Riesgos de trabajo

- Invalidez y vida

- Retiro, cesantía en edad avanzada y vejez (CEAV)

- Guarderías y prestaciones sociales

- Calcular sueldo bruto y neto: Cómo deducir el ISR

- Conclusión

Sueldo neto y bruto: Cómo entender y calcular tus ingresos

Sueldo bruto y el sueldo neto: Definiciones

Uno de los aspectos que debes dominar cuando eres freelancer es el concepto de salario bruto y el neto. Algo que es fundamental para manejar las finanzas personales de forma precisa.

A continuación, explicamos las definiciones de ambos:

Sueldo bruto. Es el total de ingresos que recibes antes de realizar cualquier tipo de retención. Como, por ejemplo, la deducción de impuestos freelance, tus aportes de seguridad social, entre otras.

Sueldo neto. Es el monto que realmente recibes por tus servicios tras todas las deducciones que correspondan.

En otras palabras, el salario neto se obtiene a partir del sueldo bruto, y al igual que el punto de equilibrio, debes aprender a calcularlo.

Diferencias entre el sueldo bruto y sueldo neto

Son varios los aspectos clave que diferencian al sueldo bruto del sueldo neto, veamos cuáles son.

Sueldo bruto | Sueldo neto |

No tiene deducciones, es el monto acordado o facturado. | Es la suma total después de restar las retenciones y deducciones. |

Es mayor que el sueldo neto. | Es lo que te queda después de los descuentos, por tanto, es menor que el sueldo bruto. |

Útil para saber cuánto generaste antes de cumplir con tus obligaciones fiscales, pero no refleja la ganancia real. | Fundamental para llevar la planificación, ya que representa las ganancias disponibles para gastar o ahorrar. |

Te sirve para establecer el valor inicial de los servicios sin considerar descuentos. | Te ayuda a establecer tarifas justas que cubran tus necesidades como autónomo. |

Cómo calcular tu ingreso neto desde el sueldo bruto

Para calcular el sueldo bruto a neto hay que comprender las distintas retenciones aplicables y desglosar cómo se estructura.

Analizamos cada aspecto paso a paso para hacer el proceso más claro y sencillo:

Elementos

Este salario puede fijarse de distintas formas: por tiempo trabajado, por proyecto realizado, mediante comisiones u otros métodos.

Pero en México el modelo más común es el salario por unidad de tiempo. Pues es donde se define un monto determinado según la duración y tipo de jornada laboral del trabajador.

Es así como Ley Federal del Trabajo (LFT) en su artículo 84, nos dice que el salario está compuesto por:

Gratificaciones.

Prima.

Vivienda.

Cuota diaria.

Comisiones.

Habitación.

Prestaciones en especie.

Percepciones adicionales.

Cualquier otro beneficio que se otorgue al trabajador.

De modo que, el salario bruto incluye todos los ingresos que un trabajador percibe, ya sea independiente o no:

Sueldo base.

Prestaciones.

Bonos.

Horas extra.

Así como cualquier otra ganancia adicional.

Retenciones y deducciones

El salario bruto está sujeto a diversas deducciones y retenciones que disminuyen el ingreso final de cualquier trabajador.

Entre los más comunes están:

Impuesto sobre la renta (ISR).

Impuestos locales.

Pagos a terceros.

Acuerdos colectivos.

Deducciones voluntarias.

Seguridad social.

Teniendo en cuenta esto, puedes usar una calculadora de sueldo bruto a neto en México para obtener un resultado más rápido. Algunos sitios son runahr o buk.

Ahora bien, hay dos contribuciones que no pasan desapercibidas: el IMSS y el ISR.

Sueldo bruto a neto: Cómo calcular deducciones y aportes al IMSS

El seguro social se descuenta del salario bruto y se destina al Instituto Mexicano del Seguro Social (IMSS). De acuerdo con la ley, es un derecho obligatorio para todos los trabajadores en México.

Dicho aporte lo hace el empleado, el empleador y una parte proviene del gobierno mexicano.

Las coberturas del IMSS abarcan:

Enfermedades y maternidad

Cubre atención médica y hospitalaria, y la paga tanto el empleado como el empleador.

El cálculo es el siguiente:

Prestaciones en especie. El patrón multiplica el 20.40% de la UMA mensual para calcular su contribución.

Aporte del trabajador. Solo si el salario supera tres UMA mensual; se calcula el excedente y se multiplica por 0.40%.

Gastos médicos. El empleador aplica el 0,375% al salario bruto.

Prestaciones en dinero. Se multiplica el salario bruto por 0,25% para obtener esta contribución.

Total: se suman todas las prestaciones y aportes aplicables.

Riesgos de trabajo

Este costo lo cubre en su totalidad el patrón, y se determina según la clasificación de riesgo del trabajador, la cual puede ser:

I – 0.54355%

II – 1.13065%

III – 2.59840%

IV – 4.65325%

V – 7.58875%

Cálculo: Se multiplica el salario base de cotización (SBC) por el porcentaje de riesgo aplicable.

Invalidez y vida

Es un aporte en caso de incapacidad o fallecimiento, donde ambas partes contribuyen:

Aporte del empleador. Se calcula multiplicando el SBC por 1,75%.

Aporte del empleado. Se obtiene multiplicando el SBC por 0,625%.

Total: el monto que suman ambos.

Retiro, cesantía en edad avanzada y vejez (CEAV)

El costo del seguro para el retiro del trabajador lo paga el patrón. Sin embargo, la cesantía y vejez, se divide entre las dos partes.

Retiro. El empleador multiplica el SBC por 2% para obtener el aporte de retiro.

Cesantía y Vejez. El patrón aplica el 3.150% y el trabajador el 1.125% sobre el SBC.

La suma de ambas contribuciones se divide entre dos para obtener el monto mensual a retener, ya que se paga bimestralmente.

Guarderías y prestaciones sociales

El aporte funciona para servicios de guardería y otros beneficios del trabajador. En este caso, el patrón es quien paga, multiplicando el SBC del trabajador por 1% para cubrir dicho beneficio.

En tu caso, como freelance, el IMSS lo pagas por tu cuenta si estás afiliado bajo el esquema de “Personas Trabajadoras Independientes”.

Calcular sueldo bruto y neto: Cómo deducir el ISR

Para calcular sueldo bruto a neto México también hay que restar el monto a pagar sobre el ISR. Este suele aplicarse de forma automática a los ingresos totales del trabajador dependiente.

Para ello, se consultan las tablas del ISR vigentes publicadas por el SAT. Allí verás cuáles son los límites inferiores y superiores de ingresos, las cuotas fijas y las tasas aplicables.

Aquí se debe hacer lo siguiente:

Identificar el rango de ingresos. Se ubica el rango de la tabla que incluye tu ingreso mensual bruto.

Calcular la base. Se resta el límite inferior del rango al ingreso mensual bruto del trabajador.

Ejemplo: Si son 20,000 MXN y el límite inferior es 17,000 pesos, la base es 3,000 MXN.

Aplicar la tasa. Se multiplica la base por la tasa del rango correspondiente.

Siguiendo el mismo ejemplo, si la tasa es 21%, el cálculo es 3000 MXN × 0,21 = $630.

Sumar la cuota fija. Se agrega la cuota fija indicada en el rango de ingresos.

Si la cuota fija es 1,000 MXN, entonces 630 MXN + 1,000 MXN = 1,630 MXN.

Restar el ISR. Se resta el ISR calculado (1,630 MXN en el ejemplo) y otras deducciones de tu ingreso bruto para obtener el sueldo neto.

La tasa del ISR se aplica sobre las ganancias que generas como trabajador independiente. Puede variar entre el 1.92% y el 35%.

Conclusión

Comprender la diferencia entre el sueldo bruto y el sueldo neto es fundamental para cualquier autónomo que ejerza en México. Pues te permitirá planificar mejor los gastos, definir tarifas adecuadas para tus servicios y prever lo que debes reservar para cubrir tus obligaciones tributarias.

Como freelancer, las deducciones sobre el ingreso bruto suelen centrarse en el ISR, así como el IVA. Calcularlas y pagarlas son tu responsabilidad, al igual que si decides hacer contribuciones al seguro social.

Por supuesto, dependiendo de la región y tipo de servicios que ofrezcas, pueden aplicarse otros impuestos específicos.

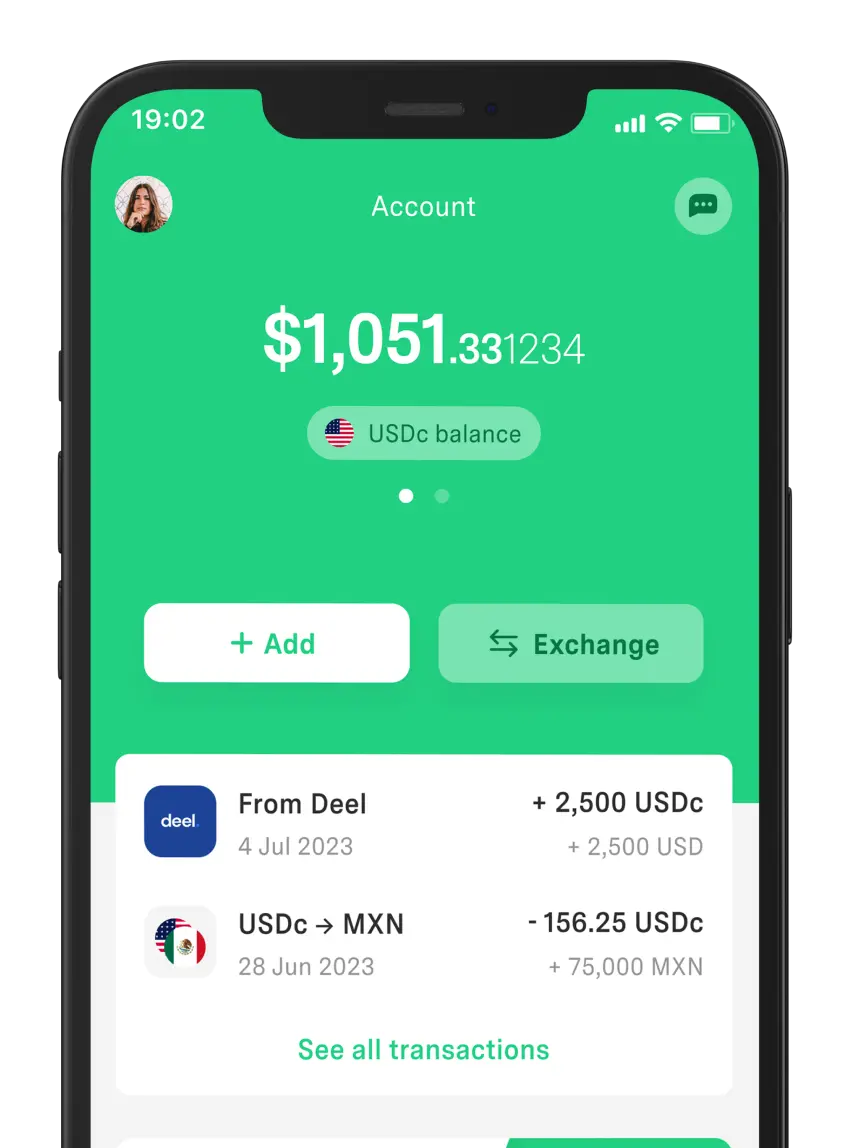

Recuerda que, en caso de que tengas clientes del exterior, puedes cobrar en dólares desde México a través de DolarApp. Y si necesitas pesos, solo debes pasarlos de una cuenta a otra aprovechando un tipo de cambio justo.

Descubrí un mundo

sin fronteras.

Los países tienen fronteras. Tus finanzas, ya no.