El mercado del turismo está en auge y opciones como Airbnb te brindan la oportunidad de generar ingresos extras. Sin embargo, para aprovecharla al máximo, es vital que comprendas bien algunos aspectos antes de adentrarte en este negocio, como los impuestos.

También es importante que conozcas las responsabilidades fiscales que deben cumplir los anfitriones de Airbnb en México.

Es esencial que estés al tanto de los impuestos que debes pagar y cómo cumplir con tus obligaciones tributarias para evitar sanciones. Por eso, en esta guía práctica te ayudaremos a entender los puntos clave, desde los regímenes fiscales disponibles hasta las deducciones permitidas.

Tabla de Contenidos

- ¿En qué régimen fiscal debo registrarme cómo anfitrión de Airbnb?

- 1. Régimen General de Personas Morales

- 2. Persona Física con Actividad Empresarial en Plataformas Digitales

- Impuestos para anfitriones de Airbnb: ¿Cuáles debes pagar?

- Impuesto sobre la renta (ISR)

- Impuesto al Valor Agregado (IVA)

- Impuesto Sobre Hospedaje (ISH)

- Retenciones de Impuestos por Airbnb para Personas Físicas

- Cuáles son tus obligaciones fiscales cuando rentas en Airbnb

- Declaraciones mensuales de ISR e IVA

- Declaración anual de ISR

- Expedición de facturas y contabilidad electrónica

- Deducciones

- Conclusión

Impuestos para anfitriones de Airbnb en México

¿En qué régimen fiscal debo registrarme cómo anfitrión de Airbnb?

Si quieres ser el anfitrión perfecto en México, primero deberás darte de alta en el SAT.

¿Cómo darme de alta en el SAT para Airbnb?

Primero debes reunir documentos, como tu CURP o comprobante de domicilio. Luego viene el registro en el portal del SAT, donde podrás iniciar el proceso online de inscripción al RFC (Registro Federal de Contribuyentes).

El RFC te ayudará a cumplir con tus obligaciones fiscales.

Airbnb régimen fiscal:

Una vez que obtengas tu RFC, deberás decidir en qué régimen fiscal te registrarás, donde tendrás las siguientes opciones:

1. Régimen General de Personas Morales

Significa que tu actividad como anfitrión de Airbnb se asocia a una empresa o entidad legal registrada.

Por ende, deberás cumplir con responsabilidades tributarias más estrictas. Incluyendo, llevar un control riguroso de tus ingresos y gastos, y presentar reportes de impuestos de manera regular ante el SAT.

Es un régimen más formal y detallado que puede ser ideal para quienes quieren operar como una empresa o manejan múltiples propiedades.

2. Persona Física con Actividad Empresarial en Plataformas Digitales

De elegir este régimen, Airbnb se encargará de actuar como intermediario, reteniendo y declarando tus impuestos ante el SAT.

Es una opción que facilita el cumplimiento de tus deberes fiscales, ya que la plataforma puede gestionar una parte importante del proceso de manera automática. Así, tendrás menos trámites y seguimiento que hacer por tu cuenta, reduciendo tu carga administrativa.

Dependiendo de tus necesidades y metas a largo plazo, es fundamental elegir el régimen fiscal adecuado. Quizás te convenga contratar los servicios de un contador para tomar la mejor decisión basada en tu situación personal.

Impuestos para anfitriones de Airbnb: ¿Cuáles debes pagar?

Ahora hablemos de los impuestos que pagan los anfitriones de Airbnb en México, que son varios. Pero no te preocupes, te explicamos cada uno de ellos para que gestiones tus obligaciones con facilidad.

Airbnb impuestos México:

Impuesto sobre la renta (ISR)

El ISR es uno de los tributos que afecta tus ingresos como anfitrión. Este gravamen se aplica de manera progresiva, lo que significa que, cuanto más ganancias, mayor será el porcentaje a pagar.

La tasa máxima del ISR puede llegar hasta el 35%. Por lo que es vital calcular el monto a pagar correctamente según las tablas actuales del SAT.

Impuesto al Valor Agregado (IVA)

El IVA es el segundo impuesto al que debes prestar atención. En este caso, no se aplica sobre tus ingresos de manera directa, sino sobre el monto total que cobras a tus huéspedes.

La tasa estándar en México es del 16%, y es tu responsabilidad como anfitrión incluirla en el precio final. Así como lo es remitir ese porcentaje a las autoridades fiscales para asegurarte de cumplir con los plazos de declaración.

Impuesto Sobre Hospedaje (ISH)

El ISH varía dependiendo del estado en el que se encuentre tu propiedad. En promedio, la tasa oscila entre el 2% y el 5% del valor total de la reserva.

Este tipo de impuesto también lo pagan los huéspedes como parte de la tarifa de hospedaje, y debes entregarlo al gobierno estatal correspondiente.

Retenciones de Impuestos por Airbnb para Personas Físicas

Si operas como persona física, Airbnb facilita el proceso de retención de impuestos.

La plataforma retiene un 4% de ISR de tus ingresos, siempre que tengas tu RFC registrado de la forma correcta. De no hacerlo, la retención podría subir hasta un 20%.

En cuanto al IVA, también depende de si tienes o no registrado el RFC, con una retención de entre 8% y 16%.

Esto simplifica la administración fiscal, ya que parte de tus impuestos se manejan automáticamente.

Cuáles son tus obligaciones fiscales cuando rentas en Airbnb

No basta con seguir una serie de consejos para un listado exitoso en Airbnb, debes asegurarte de estar al día con todas tus obligaciones fiscales. Y cuando rentas a través de Airbnb, tienes varias que cumplir para mantenerte dentro del marco legal y evitar sanciones.

Tus principales responsabilidades como anfitrión son:

Declaraciones mensuales de ISR e IVA

Cada mes debes presentar las declaraciones por el ISR y el IVA. Aquí informas los ingresos mensuales generados por tus alquileres, a la vez que determinas los montos que corresponden a pagar por ambos impuestos.

Para facilitar este proceso, mantén un registro detallado de todas tus entradas y salidas financieras. Así te aseguras de que lo que reportas sea exacto y refleje tu actividad real en Airbnb.

Declaración anual de ISR

Todos los anfitriones de Airbnb en México tienen que realizar su declaración anual del ISR al cierre del año fiscal. En esta se compila toda la información de los ingresos y egresos de los 12 meses previos.

Es una declaración que te permitirá ajustar cualquier pago adicional de impuestos o reclamar devoluciones si pagaste de más.

Si quieres que el proceso sea rápido y preciso, es esencial que lleves una buena organización anual de tus finanzas.

Expedición de facturas y contabilidad electrónica

Parte de tus obligaciones es emitir facturas a tus huéspedes por el servicio de hospedaje que ofreces. Dicho comprobante ha de cumplir con los requisitos fiscales que exige el SAT, y es importante que mantengas un registro organizado de cada una.

Además, necesitarás llevar tu contabilidad de manera electrónica para respaldar todas tus declaraciones fiscales.

Deducciones

¿Cómo pagar menos impuestos en Airbnb como anfitrión?

Una forma de optimizar tu situación fiscal y pagar menos impuestos es aprovechar las deducciones permitidas por la ley.

Y es que como anfitrión, puedes deducir una variedad de gastos relacionados con el mantenimiento y operación de tu propiedad, incluyendo:

Reparaciones.

Mejoras.

Servicios como agua, luz, gas.

Compras de suministros básicos.

Esto te ayuda a reducir el monto total de impuestos a pagar, siempre que tengas facturas válidas que lo respalden.

Conclusión

Mantenerse al día con las responsabilidades fiscales como anfitrión de Airbnb es un aspecto crucial. Es la mejor forma de brindar comodidad y seguridad a tus huéspedes, y lo que te permitirá operar de manera legal.

Conocer los impuestos que debes pagar y aprovechar las deducciones permitidas, puede marcar la diferencia en la rentabilidad de tu negocio. Tanto si administras una o varias propiedades, o incluso eres un nómada digital que busca opciones para generar ingresos mientras viaja.

Estar al día con tus deberes tributarios también permite que te enfoques en ofrecer una experiencia de calidad. Al mismo tiempo, vas a maximizar tus ganancias con transparencia.

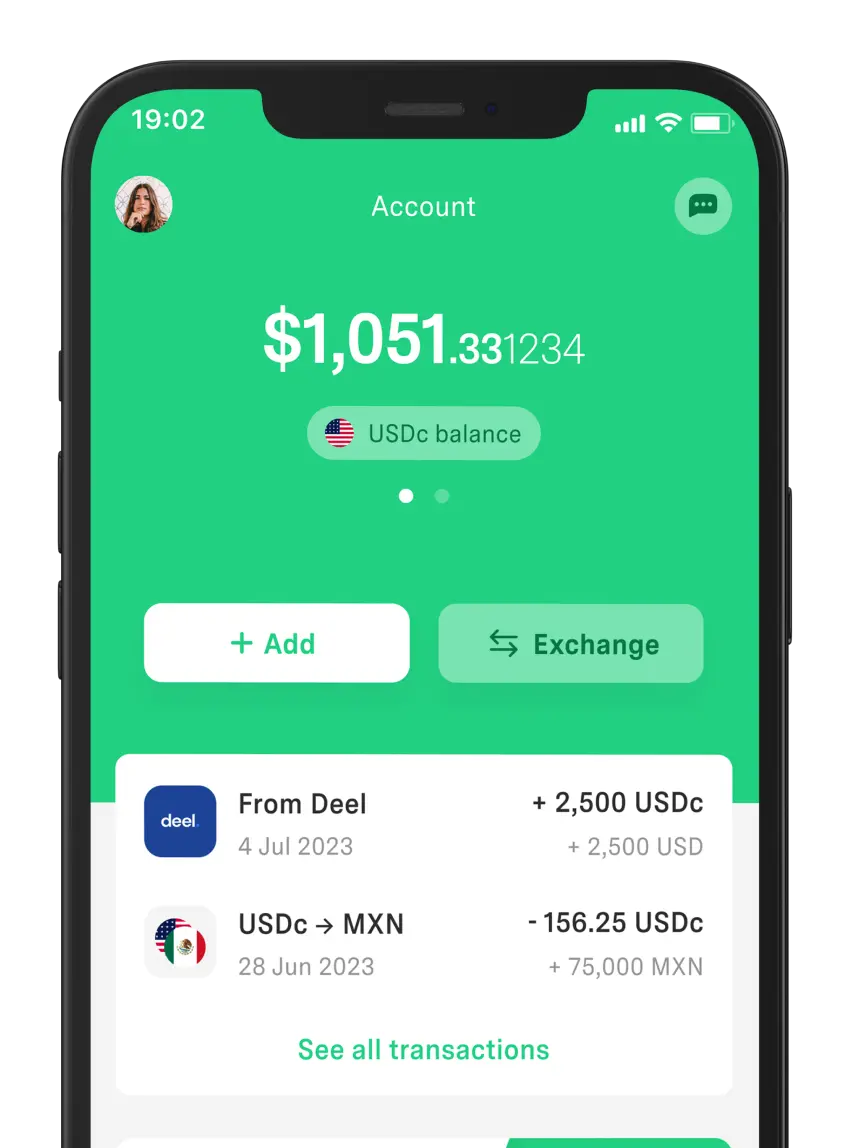

Y hablando de ganancias, te recordamos que puedes cobrar en dólares a través de DolarApp. Aparte de evitar devaluaciones, la aplicación te ofrece el mejor tipo de cambio si quieres convertirlos a pesos, con un proceso rápido y seguro.

Descubrí un mundo

sin fronteras.

Los países tienen fronteras. Tus finanzas, ya no.