Tu Dinero

Tu Dinero Comprobante de pago: qué es, para qué sirve y cómo obtenerlo

El comprobante de pago se emite tras las compras, transferencias o pagos que realices. Te contamos cómo obtener un comprobante de pago y sus usos.

El fraude en transferencias bancarias falsas es una amenaza creciente que afecta a personas de todo el mundo. Los estafadores tienen la habilidad de engañar a las víctimas, haciéndoles creer que han recibido dinero.

Así, pueden pedir que le devuelvas el dinero o que le des el producto que vendes. Por eso, es importante saber identificar una transferencia falsa…

Pero, ¿cómo saber si una transferencia es falsa? ¿Qué medidas se pueden tomar?

La verdad es que, a menudo, este tipo de engaño puede ser difícil de detectar hasta que ya es demasiado tarde.

Sin embargo, hoy te diremos cómo puedes saber si una transferencia es falsa y las formas más comunes de fraudes con transferencias bancarias que existen. Además, te traemos algunos consejos prácticos que pueden ayudarte a proteger tus transacciones financieras.

Los estafadores tienen muchos trucos para engañar. Un ejemplo común es la captura de transferencia falsa, la cual se usa para convencerte de que se realizó la operación. Si te fías de la imagen y no revisas los detalles, pierdes tu dinero.

Así que, si alguien te hace una transferencia bancaria, por cualquier motivo, debes verificar su autenticidad.

Pero, ¿cómo saber si una transferencia es falsa?

Te explicamos:

Asegúrate de tener el nombre del remitente y del banco emisor, así como la clave de rastreo o el número de referencia.

Ingresa Banxico y completa el formulario con los datos que solicita.

Monitorea tu cuenta bancaria para confirmar si el dinero se refleja correctamente en tu saldo.

Si se trata de entregar bienes o servicios, no te arriesgues a recibir una transferencia falsa en caso de demora. Es mejor contactar al banco y ratificar si realmente se acreditó el dinero o si está en proceso.

Como bien mencionamos, estos delincuentes envían comprobantes falsificados. También puede ocurrir manipulando la información de la transferencia o a través de cuentas bancarias de terceros para desviar fondos.

Aunque puede ser complicado, no es imposible.

Guarda los comprobantes, correos electrónicos y mensajes que te puedan servir como evidencia para demostrar que has sido víctima de una estafa. Acto seguido, notifica al banco e inicia un reclamo formal.

Es posible que el banco inicie una investigación y pueda cancelar la transferencia bancaria si no se ha hecho efectiva. También podría revertir la transacción si confirma que fue fraudulenta, pero debes reportarlo.

Según la gravedad, puedes presentar una denuncia ante las autoridades locales o ante la CONDUSEF para recibir orientación y apoyo.

Actuar rápidamente es lo mejor que puedes hacer para tratar de obtener tu dinero de vuelta.

Es cuando tu dinero se mueve desde tu cuenta bancaria hacia otra sin tu consentimiento o conocimiento. Es otra forma de decir “me estafaron con una transferencia bancaria”, dado que no diste una autorización explícita.

A pesar de que las transferencias encriptadas pueden reducir el riesgo de robo de identidad, hackeos o fraudes, no estás inmune a ellos.

De ahí que las recomendaciones sobre el cuidado de compartir dispositivos, puesto que los datos bancarios y personales están expuestos.

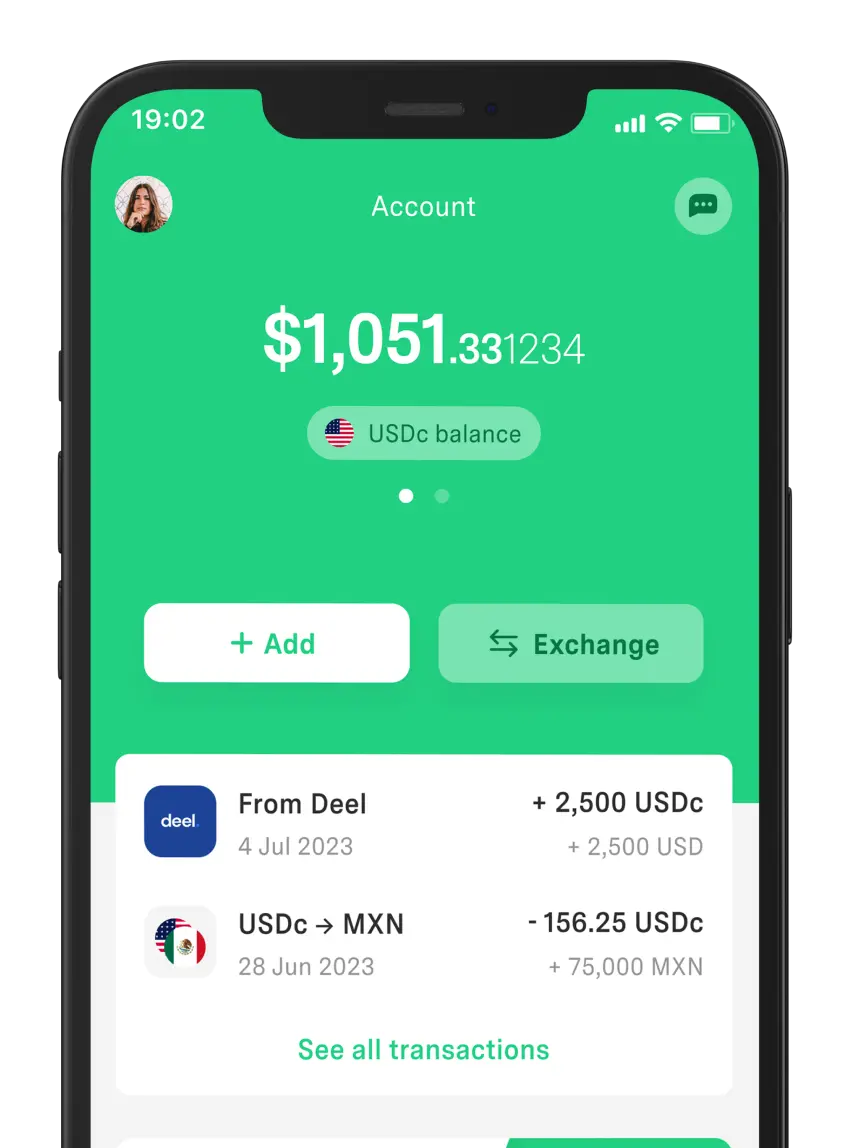

Sí, tienes DolarApp en tu teléfono, asegúrate de que terceros no puedan ingresar, en especial, si usas redes públicas para conectarte a internet.

Si revisas de manera regular los movimientos bancarios, podrás identificar rápidamente cualquier cargo no autorizado o sospechoso, incluyendo:

Cobros automáticos no autorizados.

Compras en línea que no realizaste.

Transacciones que desconoces.

Cargos adicionales inesperados en tus compras.

De ser así, puedes hacer lo siguiente:

Llamar al servicio de atención al cliente o acudir a la sucursal del banco si estás cerca.

Informar a la institución bancaria sobre la transacción no autorizada y aportar todos los detalles disponibles.

Cambiar las contraseñas de tu banca en línea si crees que las credenciales fueron comprometidas.

También conviene solicitar el bloqueo temporal de tu cuenta a fin de evitar más transferencias.

Hay múltiples métodos que los estafadores aplican para engañar a la gente y quedarse con su dinero a través de transferencias bancarias. Si bien esto no es algo nuevo, es importante que estés al tanto de las formas más comunes.

Te detallamos a continuación:

Es una táctica en la que los delincuentes envían correos electrónicos o mensajes que parecen legítimos. Por lo general, se hacen pasar por bancos y te solicitan datos como tu número de cuenta.

A menudo, te piden que sigas enlaces que al final se redirigen a sitios falsos, lo que conduce al robo de datos financieros.

Prometen inversiones con resultados rápidos y de alto rendimiento para que sus víctimas transfieran a cuentas fraudulentas. En efecto, es mentira y terminas perdiendo tu dinero.

Son los que fingen ser empleados técnicos del banco y te informan que tienes un supuesto problema. Bajo el pretexto de solucionarlo, intentan persuadirte para que le des acceso remoto a tu computador. Esto les permite ingresar a tus cuentas bancarias y hacer transferencias sin autorización.

Es una de las más típicas estafas online. Ofrecen productos inexistentes a precios atractivos y convencen a la víctima de enviar el pago por adelantado. Después de recibir la transferencia, desaparecen sin entregar nada, dejándote sin producto y sin dinero.

Utilizan la confianza para engañar a la víctima y obtener dinero. En este caso, se hacen pasar por familiares o amigos y te piden una transferencia urgente para resolver problemas ficticios.

CONDUSEF detecta al menos 15 casos por semana y alerta a los usuarios sobre un nuevo tipo de fraude a través de SPEI. Cuyo método es publicar anuncios falsos de empresas conocidas ofreciendo productos.

Las víctimas contactan a los delincuentes y son instruidas para hacer una transferencia electrónica (SPEI) con una CLABE que pertenece a la supuesta empresa. Sin embargo, el dinero es enviado a un tercero desconocido, y la persona pierde el monto al descubrir que la venta nunca existió.

También puedes ver algunas recomendaciones.

Ya hablamos de cómo saber si una transferencia es falsa y cómo proceder en caso de que se realice una transacción no autorizada. Pero queremos ofrecerte unos cuantos tips para que evites caer en estos engaños tan comunes.

No pagues hasta confirmar que la persona o entidad es legítima. Revisa los datos de contacto directamente en la web oficial del banco o a través de números verificados.

La discreción es clave para evitar fraudes. En otras palabras, debes tratar de no compartir ningún tipo de información bancaria, incluyendo números de cuenta y contraseñas. Excepto que estés 100% seguro de la legitimidad de la operación.

Crea contraseñas fuertes para tus cuentas bancarias, con letras mayúsculas, minúsculas, números y símbolos. Las claves usuales, como nombres o fechas de nacimiento, son muy fáciles para un hacker. También conviene cambiarlas cada cierto tiempo.

Procura que tu dispositivo, sistema operativo y programas antivirus estén actualizados con los últimos parches de seguridad. Esto te protegerá de posibles amenazas cibernéticas que intenten robar tus datos.

La seguridad es más robusta cuando activas un segundo método de autentificación para tus operaciones bancarias. Como lo es, por ejemplo, el código que se envía vía SMS a tu teléfono.

No abras enlaces sospechosos ni descargues archivos adjuntos que veas en tus correos electrónicos o mensajes.

También es importante que tu familia y amigos estén al tanto de estos consejos de seguridad para evitar que caigan en fraudes bancarios.

La educación es una de las mejores formas de prevención.

Los países tienen fronteras. Tus finanzas, ya no.

Tu Dinero

Tu Dinero El comprobante de pago se emite tras las compras, transferencias o pagos que realices. Te contamos cómo obtener un comprobante de pago y sus usos.

Tu Dinero

Tu Dinero Descubre qué es un fondo de inversión y cómo funciona para hacer que tu dinero trabaje por ti de la mano de gestores profesionales.

Tu Dinero

Tu Dinero Puedes enviar dinero de México a Estados Unidos a través de Walmart. Descubre cómo hacerlo y cuáles son los costos por usar este servicio.