Freelancer tips

Freelancer tips Ahrefs: What It Is and How It Can Help You Rank Your Website

Want your website to appear on Google's first page? Sign up for Ahrefs Webmaster Tools to start using Ahrefs for free.

Having a reliable income statement is essential for specific procedures, such as applying for a loan at the bank or clarifying the source of your funds to authorities.

But how can you get this type of document?

In this guide, you’ll discover the most effective and straightforward methods available, whether you work as a freelancer or have formal employment.

An income verification document is a legal proof showing the source of a worker’s income. This document may be requested by authorities, banks, or companies to assess a person’s financial situation, especially if you’re looking to apply for credit, demonstrate financial stability, or rent a property.

This document provides various details of interest for the requesting person or entity, such as the income received over a specific period (monthly or biweekly) and tax deductions, among others.

In Mexico, there are several types of income verification documents, with the most common being:

Payroll receipts

Fee receipts

Bank account statements

Tax returns

Cash payment receipts

Each has specific uses and acceptance depending on the situation and the requesting entity.

Working independently brings great rewards but also comes with responsibilities. One of these is proving your income as a freelancer, whether you’re building a career as an entrepreneur or solopreneur.

So, how can you verify income as a freelancer?

Here are four effective ways to do so:

1. Filing your ISR annual return. If you’re registered with the SAT, you can prove your freelance income by declaring your taxes. This official document is accepted by banks and other entities as it details your annual earnings.

2. Using invoice history. The freelance invoices you issue to your clients can also be valid as proof of income. Of course, they must comply with the formal requirements and contain complete information.

3. Through bank transactions. A record of deposits in your bank account shows a consistent cash flow. This summary can serve as proof if they relate to your freelance work.

4. With an income statement. A written declaration describing your income and its source is another acceptable method. For added credibility, it’s recommended to have it certified or notarized.

Any of these documents can verify the cash flow you receive as a freelancer.

If you need to provide proof of income as a freelancer, you can create one yourself. The structure can be tailored to your needs, but for it to demonstrate financial stability effectively, there are essential elements that should be included to make it professional and clear.

Follow these steps:

1. Begin with the header. Add your personal information, such as full name, address, and contact information. Also, include information about your business or professional activity, like its name.

2. Draft the content. Specify the amount earned over a particular period, which can be monthly or annual. It’s also helpful to detail the source of income—what service was provided.

3. List deductions. If your income is subject to withholding or you have regular deductions, this is the space to itemise them. This may include deductions for freelance taxes, health insurance contributions or other deductions.

4. Specify the total net income. Conclude with a section showing net income—the total earnings after applying deductions—since this is typically required for most formal processes.

With these elements, you can download a clear and complete income verification PDF that meets your needs as a freelancer.

An income letter can be written by employers, landlords, and independent professionals. It can even be written by someone who receives financial support from family members. So, it works well to verify your freelance income. Just make sure to include the following elements:

Date and place of issuance to provide context for the document

Name of the person, company, or entity to whom it is addressed

Full name and details of the freelancer issuing the letter

Description of your professional activity, detailing the services offered

Gross income, deductions, and net total for the specified period

Closing remarks to professionally conclude the document

Signature of the issuer to validate the information

These basic points make an income letter a legitimate form of proof.

As mentioned, an income letter is useful in various situations, such as renting a property, applying for a bank loan, or simply validating your economic stability as a freelancer.

Here are some example formats with different focuses.

Sample Income Letters:

Income letter for a self-employed worker

Employer-issued income letter for an employee

How can you verify income if you’re paid in cash? Is it even possible?

Yes, it is.

Although it may be a bit more challenging, here are effective methods:

With payment receipts. For each cash payment, create a receipt specifying the amount, date, and reason. Ensure both parties sign the document to make it a valid record.

With regular bank deposits. Depositing cash into a bank account regularly provides a reliable record of income that can be used as income verification when needed.

Using accounting records. Maintaining a record of your income and expenses can help you track whether you’re meeting your financial goals as a freelancer. It also serves as evidence of your financial transactions.

If you work formally, your payroll receipt or paycheck is your income verification document. This document specifies the amount you receive from your employer and confirms an active employment relationship in which you’re financially compensated for your work within a company.

Payroll or payment receipts include essential information about both the company and the employee.

Here are the primary details found on it:

Company Information | Employee Information |

Name or corporate name and tax ID Place and date of issuance of the receipt | Full name, tax ID, and CURP Job position Social security number Payment date and relevant period. Net amount received Payment date and relevant period Additional bonuses: commissions, overtime, or other benefits Breakdown of tax deductions: income tax, social security, etc. Other deductions |

As a Mexican citizen, you’re obligated to contribute to public expenses, made possible by the taxes on earned income, even if you work as a freelancer.

For salaried workers, these taxes are automatically deducted from payroll. For freelancers, they should be detailed on invoices issued to clients.

To avoid future issues, report cash deposits that exceed the maximum amount of 15,000 MXN in your annual tax return without waiting for SAT to monitor your financial activities.

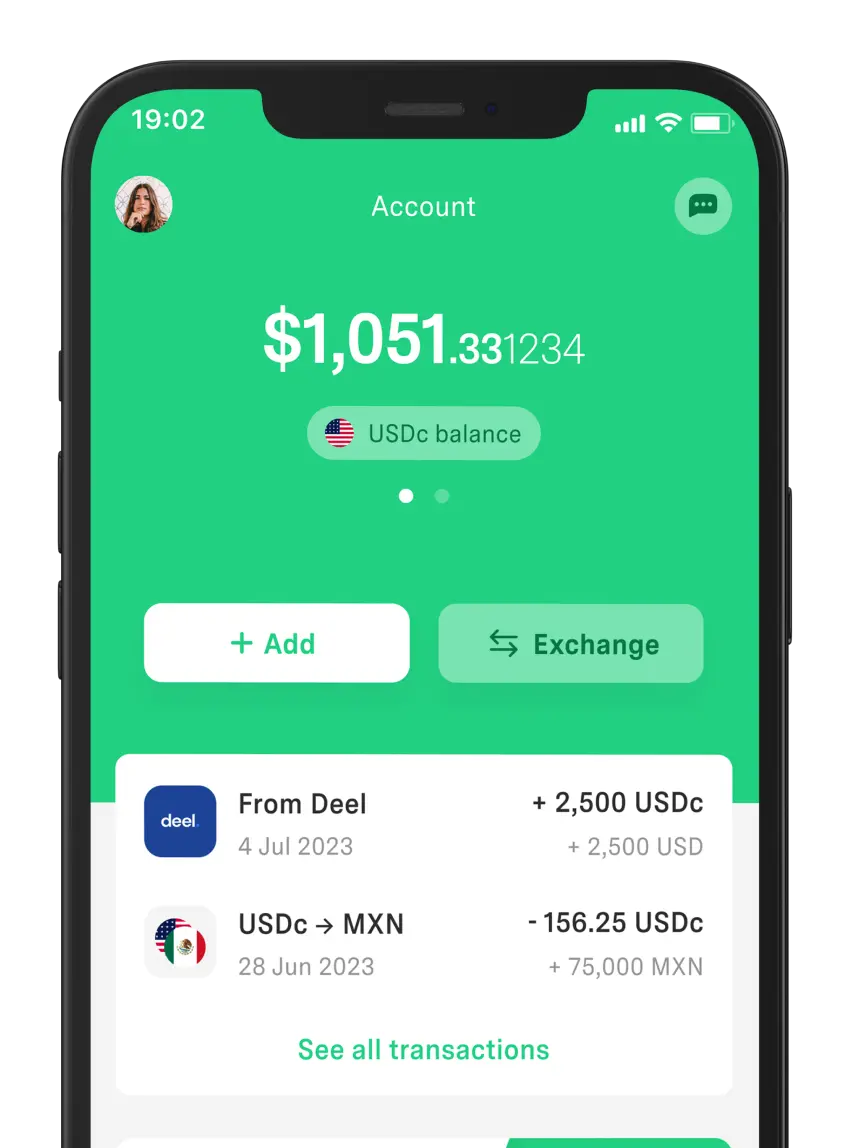

And if you need to receive international payments from clients or make transfers in pesos or dollars, DolarApp is the answer. You can complete both transactions in seconds on the same platform once your USDc account is active.

You can also convert your USDc to Mexican pesos at the best exchange rate.

The world has borders. Your finances don’t have to.

Freelancer tips

Freelancer tips Want your website to appear on Google's first page? Sign up for Ahrefs Webmaster Tools to start using Ahrefs for free.

Freelancer tips

Freelancer tips Find out in this post what they are and what they are used for in the freelance field, their characteristics and 5 examples

Freelancer tips

Freelancer tips Feel like your day slips away? This app to limit time can bring back focus, control, and productivity.